срочный рынок московской биржи что это такое

Что такое срочный рынок FORTS Московской Биржи

Я давно делаю вложения в различные продукты фондового рынка, что мне позволяет обходить инфляцию и получать стабильную прибыль. Это не принесло мне богатства, но некоторый доход такие инвестиции мне приносят. Не так давно познакомилась с рынком FORTS. О нем я и расскажу в данной статье.

Определение

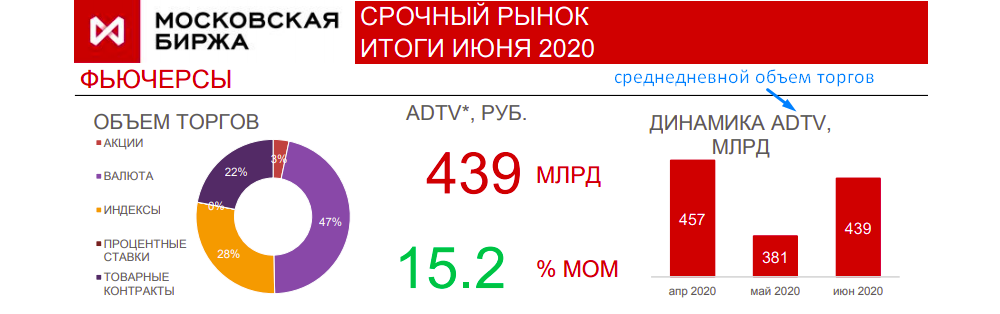

FORTS – секция фондового рынка, основанная Московской Биржей, где представлены такие инструменты, как фьючерсы и опционы. Сейчас данный рынок является лидером по торговле срочными контрактами на передачу актива предприятия на определенное время. Контракты называют срочными, поскольку заключаются на определенный срок.

Проще говоря, FORTS – отделение Московской Биржи, где ведется торговля фьючерсами и опционами.

На Московской Бирже инвестор может приобрести следующие виды активов:

Преимущества и недостатки рынка

Рынок FORTS обладает следующими преимуществами:

Секции

FORTS включает в себя три секции.

Фондовая

Здесь представлены ценные бумаги крупных российских предприятий. Помимо этого, на фондовой секции заключают сделки на производные крупных индексов России.

Денежная

Здесь работают с валютными парами. По этой причине данная секция пользуется повышенной популярностью у инвесторов. Область предлагает большой выбор различных валютных пар. Однако трейдеры предпочитают заключать сделки по таким сочетаниям, как российский рубль/американский доллар и российский рублю/евро.

Товарная

Здесь представлены нефть, промышленные и драгоценные металлы. Эта секция также пользуется популярностью у инвесторов благодаря высокой волатильности и ликвидности активов. Помимо этого, здесь представлены даже продукты питания. В их число входит сахар, мука и другие. На такие продукты заключают поставочные контракты, но обычно сделки заключают с целью снижения инвестиционных рисков.

Участники срочного рынка

В число участников срочного рынка Фортс входят:

Инструменты

Выделяют два вида инструментов Фортс.

Фьючерсы

Это стандартные сделки по приобретению или реализации определенного актива. Их торгуют по конкретной цене и устанавливают точный период действия. После заключения сделки обе ее стороны перечисляют на счет Биржи гарантийное обеспечение.

Его размер составляет 2-10% от стоимости контракта. Такая комиссия взимается для подтверждения платежеспособности участников сделки. Кроме того, это является гарантией со стороны Биржи совершения сделки и снижает риски рынка в том случае, если одна из сторон не выполнить свои обязательства.

Гарантийное обеспечение возвращается участнику сделки по истечению срока контракта.

Так, если инвестор заключил сделку, стоимостью 20 000 рублей, то он обязан на счет Биржи перечислить 2000 рублей. Это и будет гарантийным обеспечением. По-прошествие определенного периода стоимость контракта увеличивается на 2000 рублей и составляет 22 000 руб.

В результате его реализации инвестор получает всю эту сумму на руки. Так ему возвращается гарантийное обеспечение. Чаще всего стоимость фьючерса меняется, когда меняется цена базового актива.

Выделяют несколько видов базовых активов фьючерса:

Опционы

Это еще один инструмент фондового рынка. Особенность заключается в том, что покупатель не обязуется исполнить сделку в конце установленного срока. Если он откажется от ее заключения, продавцу отходит залог инвестора.

Выделяют несколько видов опционов:

Правила торговли

Любые операции на срочном рынке Фортс ведутся через отечественного брокера. При выборе посредника следует придерживаться таких рекомендаций:

Помимо этого, чтобы работать на Фортс, потребуется депозит в размере 30 000 рублей. Такое требование к трейдерам предъявляет Московская Биржа.

Чтобы заключить сделку на срочном рынке, FORTS выдвигает единственное условие – гарантийное обеспечение. На счете инвестора должна быть сумма, достаточная для того, чтобы покрыть ГО. До окончания контракта эти деньги замораживают.

Сумма гарантийного обеспечения зависит от вида и стоимости актива. Все расценки представлены на официальном сайте Московской Биржи. При этом следует учесть, что гарантийное обеспечение высчитывается в процентах.

Следовательно, рост цены на актив приводит к увеличению ГО, поэтому специалисты рекомендуют внимательно следить за стоимостью инвестиционного продукта и пополнять счет по мере роста цен.

Что такое фьючерсы на бирже

И как ими торговать

Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать о фьючерсах.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи, то есть о фьючерсах на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, сейчас одна акция «Лукойла» стоит около 5700 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 5700 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 5700 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Как инвестировать в акции и не прогореть

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

При покупке фьючерсов на акции «Лукойла»:

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только фьючерсы фондовой секции Московской биржи. Вот что к ним относится:

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

Например, если фьючерс исполняется в июне 2019 года, все будет выглядеть так: купить или продать фьючерс можно будет до 20 июня — это третий четверг месяца. А исполнится фьючерс на следующий день — 21 июня, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — можно почитать об этом на сайте Московской биржи, но на практике механика работы не особо влияет на действия трейдера.

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.

Срочный рынок ФОРТС для новичков

Все начинающие трейдеры мечтают найти идеальный способ заработка — такой, чтобы быстро увеличить даже небольшой капитал. Все хотят тратить поменьше и получать побольше — это закон, по которому работает рынок и благодаря которому трейдеры могут зарабатывать. Но есть ли на бирже возможность действительно быстро получить большой заработок, не имея крупного стартового капитала? Есть — это срочный рынок, где торгуются фьючерсы и опционы. Но с ним не все так просто. Разберем особенности срочного рынка и узнаем, как использовать их для собственной выгоды.

Что такое срочный рынок и что на нем торгуется

Российские трейдеры чаще всего занимаются торговлей на Московской бирже. На ней торгуются самые разные активы: акции российских и иностранных компаний, облигации (в том числе облигации федерального займа), валюты, поставки товаров и многое другое. У каждого актива есть свои особенности торговли, поэтому вся биржа поделена на несколько рынков: фондовый, валютный, денежный, рынок драгметаллов и срочный рынок.

Российский срочный рынок также называют ФОРТС — эта аббревиатура расшифровывается как «Фьючерсы и Опционы Российской Торговой Системы». Из-за такого звучного названия некоторые новички путают его с Форекс, что, конечно же, неверно. Отметим, что на английском аббревиатура не меняется и остается FORTS (Futures and Options of Russian Trading System), поэтому не удивляйтесь, если увидите и такой вариант написания. Оба являются корректными — и на кириллице, и на латинице.

Обратите внимание, что ФОРТС — понятие исключительно для российской биржи. Для иностранных срочных рынков этот термин не используется.

Расшифровка аббревиатуры сразу подсказывает нам, что торгуется на срочном рынке — это фьючерсы и опционы. Эти ценные бумаги выделяют в отдельный рынок по одной простой причине — у них есть строго ограниченный срок действия. Это сильно влияет на формирование их цены и ее изменение. Акции и облигации могут завершиться (например, при банкротстве компании), но они не имеют четко оговоренного срока годности, в отличие от срочных бумаг.

Инструменты срочного рынка

На срочном рынке торгуются всего два инструмента — фьючерсы и опционы. Эти бумаги представляют собой отложенный контракт между продавцом и покупателем. Объясним суть этих бумаг на примере.

Представьте, что вы — предприниматель, торгующий зерном. Цена на ваш товар постоянно меняется то в одну, то в другую сторону. В текущий момент вы продаете зерно по 100 рублей за килограмм. К вам обращается фермер и просит продать ему 100 килограммовых мешков зерна по текущей цене, но через три месяца. Вы соглашаетесь, поскольку точно не знаете, упадет ли цена на зерно или поднимется. В этом случае вы с фермером заключаете контракт на поставку зерна. Если цена вашего товара на рынке станет ниже 100 рублей за кило, то вы останетесь в выигрыше — без контракта вы были бы вынуждены продавать зерно по рыночной цене. А если цена на зерно поднимется, то в выигрыше будет фермер — он купил у вас товар по цене ниже рыночной.

А теперь внимание — между фьючерсами и опционами есть существенная разница. Если вы заключаете фьючерсный контракт, то фермер будет обязан в любом случае выкупить ваше зерно по цене, указанной в контракте, даже если он остается в проигрыше. А вот опционы работают иначе — фермер будет иметь право отказаться от сделки, если та ему будет невыгодна. (Отсюда и название бумаги — option, то есть «опция», «возможность».) Особенности опционов мы рассмотрим чуть ниже.

И фьючерсы, и опционы на срочном рынке имеют ограниченный срок действия — от одного до трех месяцев. Дата, когда срок действия истекает и контракт реализуется, называется датой экспирации.

Оба инструмента могут быть поставочными или расчетными. Разница между ними заключается в том, как именно происходит расчет между покупателем и продавцом. Если контракт поставочный, то в день экспирации покупатель получит реальный актив — например, то же зерно или любой другой базовый актив (мы рассмотрим другие варианты базовых активов ниже). Если же речь идет о расчетном фьючерсе или опционе, то в день закрытия между покупателем и продавцом произойдет перерасчет стоимости базового актива. Это проще понять на конкретном примере, так что вернемся к зерну. По контракту продавец обязался продать его по 100 рублей за кило, а объем закупки составил 100 килограммов, то есть общая сумма контракта — 10 000 рублей. Если бы рыночная цена зерна на момент завершения контракта поднялась на 5 рублей за кило, то продавец должен будет выплатить покупателю 500 рублей. И наоборот, если бы цена упала на 5 рублей, то со счета покупателя на счет продавца должны будут перечислиться 500 рублей. На срочном рынке Московской бирже представлены и поставочные, и расчетные контракты.

Базовые активы

Фьючерсы и опционы — это производные ценные бумаги. Это означает, что их ценность базируется на другом активе. В нашем примере про фермера базовым активом было зерно — соответственно, это был товарный фьючерс или опцион. На практике фьючерсы и опционы могут базироваться практически на любых других активах биржи. Посмотрите на список срочных контрактов Московской биржи и убедитесь сами.

Акции

Фьючерсы на акции нередко рассматривают как покупку акций с использованием бесплатного кредитного плеча. Что это означает?

Предположим, что вы хотите купить 500 акций Газпрома, чтобы продать их подороже и получить большую прибыль. Но у вас нет средств, необходимых для покупки такого большого пакета акций. Вы можете одолжить деньги у своего брокера (и это будет называться маржинальной торговлей), а можете купить фьючерс на эти акции. Цена фьючерса обычно находится в районе 10% от базового актива, который он представляет. Грубо говоря, вы можете оперировать 500 акциями Газпрома, заплатив за них всего 1/10 от их стоимости. Это открывает большие возможности для коротких продаж, что позволяет умелым трейдерам быстро увеличивать свой капитал, работая на срочном рынке FORTS.

Подробнее о кредитном плече и маржинальной торговле вы можете прочитать в статье: «Кредитное плечо, маржа и взаимосвязь между ними».

Стоимость производных бумаг зависит от цен на базовый актив, поэтому вам нужно хорошо прогнозировать стоимость акций, чтобы успешно торговать фьючерсами и опционами.

Облигации

На Московской бирже представлены фьючерсы на облигации федерального займа. Срок погашения облигации, продаваемой через фьючерсный контракт, может составлять от 1 до 10 лет с даты экспирации самого фьючерса. Фьючерс на ОФЗ позволяет трейдеру эффективно управлять процентным риском на длинном сегменте кривой доходности.

Валюта

Курс валюты тоже может быть базовым активом. На срочном рынке ФОРТС можно найти фьючерсы на разные валютные пары — например, американский доллар к японской йене, рубль к американскому доллару, евро к российскому рублю и так далее. Как видите, не все валютные пары включают рубль.

Товары

Товарная секция рынка фьючерсов — пожалуй, самая древняя. Обычно контракты на поставку биржевых товаров используют для диверсификации портфеля, поскольку здесь колебания цен менее значительны, а значит, потерять деньги сложнее. На Московской бирже можно купить контракт на покупку нефти, природного газа, пшеницы и других товаров, выплатив лишь гарантийное обеспечение в размере от 6 до 15% стоимости базового актива.

Опционы

Основное отличие опционов от фьючерсов — возможность покупателя отказаться от покупки, если она ему невыгодна. Зачем же тогда их вообще продают? На самом деле, продажа опционов — это рискованное, сложное, но вполне прибыльное занятие. Дело в том, что продавец опциона, совершая сделку, получает денежную премию. Он останется в проигрыше, если разница цен к дате экспирации превысит эту премию и будет не на его стороне. Но в остальных случаях он получит прибыль.

ФОРТС — это отличная возможность быстро увеличить свой капитал. Срочный рынок хорош низким порогом вхождения — трейдер может получать ощутимую прибыль, даже начиная торговать с 10-20 тысячами рублей в кармане. Этому способствует бесплатное кредитное плечо, которое предоставляют фьючерсы и опционы. Но работать здесь нужно с осторожностью — потерять на ФОРТС деньги так же легко, как и заработать их. Если вы новичок, я не рекомендую начинать свою работу трейдера на срочном рынке — цены здесь меняются очень быстро, и это может привести к потере капитала и разочарованию в трейдинге. Вместо этого я советую для начала сосредоточиться на более «спокойных» сегментах — например, на торговле акциями. Освоившись с ними, вы сможете быстрее и вернее реагировать на колебания цен на FORTS.

Надеюсь, что в этой статье вы нашли ответы на вопросы, касающиеся срочного рынка. Поделитесь этой статьей с друзьями в соцсетях.