страйк в опционах что это

Страйк в опционах что это

Выделяют несколько понятий, связанных с ценой страйк:

Стоит отметить, что опционы «на деньгах» обычно являются самыми ликвидными.

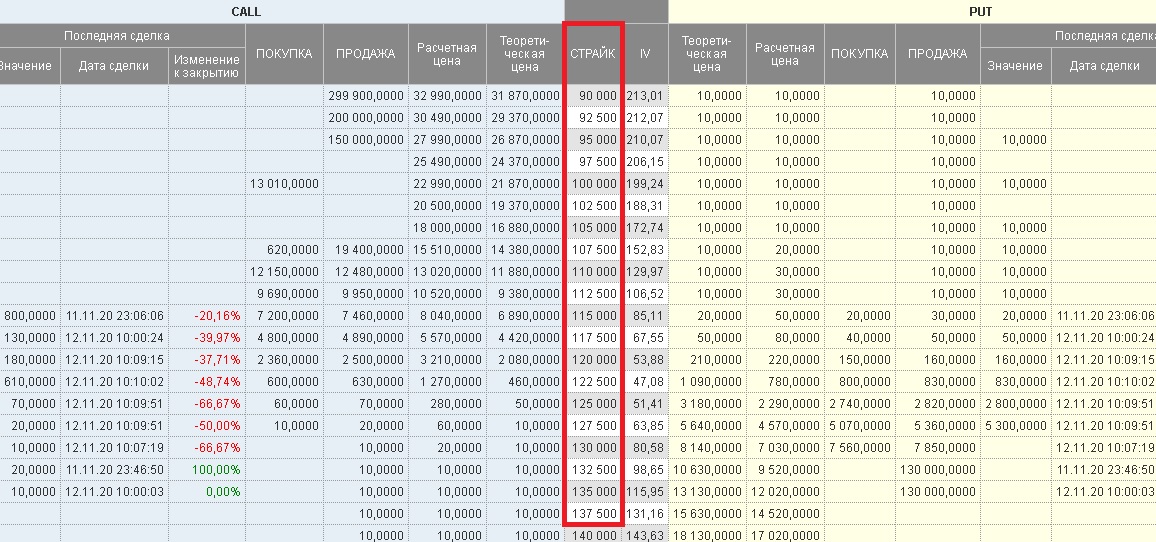

Пример опционов «глубоко в деньгах»:

Биржевые опционы являются стандартизированными инструментами, поэтому шаг между ценами страйк для опционов на один и тот же базовый актив является одинаковым.

Внебиржевые опционы могут иметь любую цену исполнения, поскольку условия по ним обычно обговариваются между конкретным покупателем и продавцом и не требуют стандартизации.

Цена Strike является важным параметром при расчете стоимости опциона, в частности, его внутренней стоимости.

Получить практический опыт работы с опционами можно на наших онлайн курсах. Остались вопросы? Обсудите их с нашими специалистами по бесплатному номеру 8 (800) 775-11-99

Несанкционированное копирование, распространение, а также публикация материалов сайта в любых целях запрещены. Брокерские услуги предоставляются ООО «АЛОР +» на основании Лицензии № 077-04827-100000 от 13.03.2001 г., выдана Федеральной службой по финансовым рынкам без ограничения срока действия.

Депозитарные услуги предоставляются ООО «АЛОР +» на основании Лицензии № 077-10965-000100 от 22.01.2008 г., выдана Федеральной службой по финансовым рынкам без ограничения срока действия.

Представленная на настоящем сайте информация носит ознакомительный характер, не является и не должна рассматриваться в качестве предложения или совета по покупке либо продаже ценных бумаг/контрактов/валюты, иных предлагаемых ООО «АЛОР +» (далее — Компания) инвестиционных продуктов. Сведения о ставках доходности, результатах инвестиционных решений являются индикативными, представлены исключительно для наглядности и не должны рассматриваться в качестве гарантий или обещаний в будущем эффективности деятельности (доходности вложений). Результаты инвестиционных решений клиента зависят от множества факторов, в том числе от суммы вложений, выбранного тарифного плана, сложившейся рыночной ситуации. Проведение операций типа «шорт» сопряжено с дополнительными рисками изменения цены финансового инструмента, что может привести к потере денежных средств.

По общему правилу, если иное не установлено законодательством Российской Федерации или договором с клиентом, сделки и иные операции с ценными бумагами/контрактами/валютой, иными предлагаемыми Компанией инвестиционными продуктами осуществляются Компанией на основании и в соответствии с условиями подаваемых клиентом поручений.

При подаче поручений клиенту следует самостоятельно оценить целесообразность, экономическую обоснованность, юридические и иные последствия, риски и выгоды от сделки или иной операции с ценными бумагами/контрактами/валютой, иными предлагаемыми Компанией инвестиционными продуктами, принимая решения исключительно своей волей и в своем интересе, в том числе предварительно изучив условия заключенных с Компанией договоров и ознакомившись с предупреждением о рисках, связанных с проведением операций на рынке ценных бумаг и срочном рынке (Приложение 5 к Регламенту брокерского обслуживания Компании).

По любым возникающим вопросам, а также в случае необходимости получения дополнительной информации просьба обращаться к сотрудникам Компании по указанным выше телефонам и адресам.

Мои опционные стратегии

Не так давно я обещала вам рассказать о том, как и зачем я использую опционы. Обещала — рассказываю. Но прежде чем перейти к опционным стратегиям, проясню пару моментов, которых я не коснулась в вводной части. А именно: что собой представляет опцион «в деньгах» (In the money, ITM) и опцион «вне денег» (Out of the money, OTM). Понять, какой опцион перед вами — «в деньгах» или «вне денег», очень легко. Для этого нужно сравнить рыночную стоимость базового актива (в нашем случае это — акция) с ценой исполнения контракта, то есть ценой страйк.

Кроме этого опцион может быть и «на деньгах» (At the money, ATM). Подробнее об этом я пишу здесь.

Теперь что касается моих опционных стратегий. Скажу сразу: я использую самые простые из них и только на те активы, которые знаю. Другими словами, я не куплю опцион на акцию, не проанализировав ее показатели и не поняв потенциал. По мне — это единственный способ управлять своим риском. Кроме этого, помня о риске ликвидности, я выбираю контракты с высоким объемом торгов и открытым интересом.

1. Объем торгов (Average Volume, Avg Volume) базового актива должен быть выше 1 млн. за 3 месяца. При более низком объеме высок шанс получить низкую ликвидность и широкий спрэд (разницу между ценой продажи (Ask) и покупки (Bid)). Что это значит? То, что вы: а) не сможете закрыть сделку быстро и б) не сможете закрыть сделку выгодно. Найти значение Average Volume можно на сайте Finviz.com, введя в поиск нужный вам тикер (символ). Как видно, по акциям Intel INTC объем торгов превышает 30 млн.

2. Открытый интерес (Open Interest, Open Int) — это число открытых позиций на выбранный страйк, и оно должно быть в 40 раз выше числа опционных контрактов для моей сделки. То есть, если я хочу купить 2 опционных контракта, то Open Interest на нужный мне страйк должен быть более 80. Найти значение Open Interest можно в любой опционной доске (Option Chain), например, на сайте Nasdaq.com, введя в поиск нужный тикер. Для компании McDonald’s опционная доска выглядит так.

Покупка опционов Call и Put

При покупке Колов я чаще всего выбираю опционы глубоко «в деньгах» и значительно реже «вне денег», а при покупке Путов беру только те, что находятся «вне денег». Почему? Сейчас объясню, описав суть каждой стратегии.

Покупка опциона Call глубоко «в деньгах» (Long Call)

Данную стратегию я рассматриваю как альтернативу покупке акций. Для этого я выбираю Кол-опционы глубоко «в деньгах» со сроком истечения более 300 дней. Почему? Потому что, чем больше срок, тем выше вероятность того, что цена акции успеет вырасти и позиция принесет мне доход.

Если вы захотите поступить так же, то помните: в случае исполнения опциона вам придется купить не меньше 100 акций. Это связано с тем, что в один контракт входит 100 акций. Таким образом, для покупки бумаг через Кол-опцион вам потребуется сумма, соответствующая 100 х цена страйк. Также учтите следующие плюсы и минусы данной позиции.

Минусы покупки Кола глубоко «в деньгах»

Плюсы покупки Кола глубоко «в деньгах»

Моя находка

Покупка опциона Call «вне денег» (Long Call)

Часто когда рынок нервничает, хорошие акции теряют в цене. В таких случаях можно рассматривать покупку Кола «вне денег». Я делаю это, когда уверена в значительном (что важно) росте актива и при этом ограничена в средствах. Как и при покупке Кола глубоко «в деньгах», я выбираю контракты со сроком истечения более 300 дней, чтобы иметь необходимый запас по времени. Если вы решите применять эту стратегию, то взвесьте следующие «за» и «против» данной позиции.

Минусы покупки Кола «вне денег»

Плюсы покупки Кола «вне денег»

Резюме по покупке Колов

Моя находка

Покупка опциона Put «вне денег» (Long Put)

Стратегия покупки Путов «вне денег» позволяет получать прибыль в периоды снижения на рынке. Однако, в отличие от предыдущих стратегий, я чаще использую ее не на отдельные акции, а на биржевые фонды ETF. Это могут быть ETF на фондовые индексы, например, SPY (для S&P500) или QQQ (для Nasdaq 100), а также на отраслевые и сырьевые индексы, например, фонд XLE, отслеживающий акции компаний энергетического сектора.

Почему я предпочитаю ETF отдельным акциям? Прежде всего потому, что крупные ETF, в отличие от бумаг компаний, более предсказуемы в своем движении и гораздо ликвидней. В результате по ним меньше риск. Тем не менее, я могу купить Пут на акции определенной компании, но только тогда, когда уверена в направлении движения цены бумаги. И сделаю это, выбрав контракт, до истечения которого остается не больше 2-х месяцев. В своем выборе я исхожу из того, что краткосрочные опционы значительно сильней реагируют на изменение цены базового актива и дают больший доход.

Минусы покупки Пута «вне денег»

Плюсы покупки Пута «вне денег»

Моя находка

Продажа опционов Call и Put

Продажа покрытого опциона Call (Covered Call)

Минусы продажи покрытого Кола

Плюсы продажи покрытого Кола

Моя находка

Продажа покрытого опциона Put (Covered Put)

Когда у меня на примете есть акция, которую я хочу купить, я могу продать на нее покрытый Пут, а не входить в нее напрямую. Для чего? Для того чтобы получить бумагу по цене ниже рынка. За счет чего? За счет премии, полученной от покупателя опциона. Отсюда легко сделать вывод, что данную стратегию можно использовать не только для входа в актив, но и для того, чтобы заработать на премии.

В последнем случае главное помнить о риске заполучить актив в свой портфель. Это может случиться, если цена акции упадет ниже страйка. Для сокращения данного риска я продаю краткосрочные Пут-опционы и только тогда, когда изучила актив и уверена в потенциале его дальнейшего роста.

Минусы продажи покрытого Пута

Плюсы продажи покрытого Пута

Нюансы продажи покрытого Пута

Моя находка

В заключение поделюсь с вами тем, как я устраняю влияние эмоций на свои опционные сделки. При открытии позиции я сразу ставлю GTC-ордер на ее закрытие по нужной цене, то есть с учетом своей нормы прибыли. (В зависимости от ситуации на рынке, она может быть на 30-100% выше цены открытия.) Если я угадала с движением цены, то при достижении заданной планки, ордер исполнится, а по контракту зафиксируется прибыль. Автоматизировав данный процесс, я перестала жадничать и сдвигать ордера, и в результате нарастила доход. Того же и вам желаю. Дисциплина, она, знаете ли, обогащает.

На десерт: 5 полезных сайтов об опционных стратегиях. Подборка доступна в конце статьи на моем блоге здесь. В обмен на ваш социальный клик. Вам клик, а мне приятно.

Страйк опциона

Страйк опциона – это цена исполнения и по сути та цена, достижение которой видит в ближайшем будущем покупатель и на не достижение которой надеется продавец опциона.

Страйк каждый участник выбирает для себя самостоятельно. От того какой страйк Вы выберете в большинстве случаев зависит получите Вы вообще прибыль или понесете убыток. При выборе страйка с единичным опционом – например купленным коллом – Вам необходимо оценивать вероятность сможет ли базовый актив дойти до предполагаемой цены исполнения.

Попробуем представить выбор страйка на конкретном примере…..

Допустим Вы ждете роста стоимости базового актива в ближайшие недели на 5% (до момента его экспирации). При этом текущая стоимость фьючерса (того самого базового актива) равняется 100000. Т.е. Вы предполагаете, что на момент экспирации цена будет 105000.Тогда в случае покупки опциона колл Вам желательно выбирать такой страйк, чтобы он был меньше 105000, ведь иначе ваш опцион истечет без денег.Также желательно, чтобы прибыль была больше чем первоначальная временная стоимость опциона иначе вы также ничего не получите. Поэтому оптимально в таком случае выбирать страйк немного в деньгах. Т.е. 100000 и ниже.

Таким образом когда Вы покупаете опционы при подборе страйка оптимально руководствоваться следующими моментами: Главное он не должен быть слишком далеком вне денег – тогда мы снизим свою вероятность заработать. Нам оптимально, чтобы страйк в конечном итоге хоть немного зашел в деньги (т.е поимел внутреннюю стоимость, т.к. там рост прибыли будет наиболее быстрым (вспомним, что гамма максимальная на деньгах)). Получается, что оптимально покупать либо на деньгах (т.е. рядом с текущей ценой базового актива) либо совсем недалеко. Как примерный ориентир цели мы всегда можем посмотреть такую вещь как АТР – средний размах колебаний за определенный период времени. Т.е. если смотрим внутридневную торговлю, то как максимум желательно опираться на дневной АТР, а если рассчитываем удержать позицию примерно неделю, то соответственно примерно на недельный. Многие в этом плане также смотрят на полосы боллинджера, но я больше предпочитаю АТР.

Например, мы видим, что средних размах колебаний дневной находится около 2800. Поэтому вряд ли стоит здесь рассматривать страйки далее чем на 2500 от текущей стоимости базового актива.

Для продажи опционов все соответственно происходит наоборот (нам надо, чтобы до выбранного страйка цена не дошла).

Рекомендую также ознакомиться с такими понятиями, как греки опционов, волатильность и экспирация

Основы опционов: как выбрать правильную цену исполнения

Страйк опциона является цена, по которой пут или опцион может быть исполнен. Она также известна как цена исполнения. Выбор страйк-цены – это одно из двух ключевых решений (второе – время до истечения срока), которые инвестор или трейдер должен принять при выборе конкретного опциона. Цена исполнения имеет огромное значение для того, как будет развиваться ваша сделка по опциону.

Ключевые выводы:

Соображения по начальной цене

Предположим, что вы определили акцию, по которой хотите совершить сделку по опциону. Ваш следующий шаг – выбрать опционную стратегию, такую как покупка колла или продажа пут. Затем два наиболее важных фактора при определении страйк-цены – это ваша терпимость к риску и желаемое вознаграждение за риск.

Толерантность к риску

Допустим, вы рассматриваете возможность покупки опциона колл. Ваша толерантность к риску должна определять, выбрали ли вы опцион колл «при деньгах» (ITM), колл «при деньгах» (ATM) или колл «вне денег» ( OTM ). Опцион ITM имеет более высокую чувствительность – также известную как дельта опциона – к цене базовой акции. Если цена акций вырастет на определенную величину, вызов ITM получит больше, чем вызов банкомата или OTM. Но если цена акции снижается, более высокая дельта опциона ITM также означает, что она уменьшится больше, чем колл ATM или OTM, если цена базовой акции упадет.

Однако вызов ITM имеет более высокое начальное значение, поэтому на самом деле он менее рискован. Коллы OTM имеют наибольший риск, особенно когда они приближаются к дате истечения срока. Если вызовы OTM задерживаются до истечения срока их действия, они теряют свою ценность.

Выплата вознаграждения за риск

Желаемая выплата вознаграждения за риск просто означает размер капитала, которым вы хотите рискнуть в сделке, и вашу прогнозируемую цель прибыли. Вызов ITM может быть менее рискованным, чем вызов OTM, но он также стоит дороже. Если вы хотите поставить лишь небольшую сумму капитала на свою торговую идею колл, колл OTM может быть лучшим, простите за каламбур, вариантом.

Запрос OTM может иметь гораздо больший выигрыш в процентном отношении, чем запрос ITM, если цена акции превышает страйк, но он имеет значительно меньшие шансы на успех, чем вызов ITM. Это означает, что, хотя вы вкладываете меньшую сумму капитала, чтобы купить колл OTM, шансы, что вы потеряете всю сумму своих инвестиций, выше, чем при колл ITM.

Принимая во внимание эти соображения, относительно консервативный инвестор мог бы сделать выбор в пользу звонка через ITM или банкомат. С другой стороны, трейдер с высокой толерантностью к риску может предпочесть колл OTM. Примеры в следующем разделе иллюстрируют некоторые из этих концепций.

Примеры выбора начальной цены

Давайте рассмотрим некоторые основные опционные стратегии General Electric, которая когда-то была основным холдингом для многих североамериканских инвесторов.Стоимость акций GE упала более чем на 85% в течение 17 месяцев, начавшихся в октябре 2007 года, до 16-летнего минимума в 5,73 доллара в марте 2009 года, поскольку мировой кредитный кризис поставил под угрозу ее дочернюю компанию GE Capital.Акции стабильно восстанавливались, прибавив 33,5% в 2013 году и закрывшись на уровне 27,20 доллара 16 января 2014 года.

Предположим, мы хотим торговать опционами марта 2014 г.; Для простоты мы игнорируем разницу между ценой покупки и продажи и используем последнюю торговую цену мартовских опционов по состоянию на 16 января 2014 года.

Цены на опционы пут и колл по GE в марте 2014 года показаны в таблицах 1 и 3 ниже. Мы будем использовать эти данные для выбора страйк-цен для трех основных опционных стратегий – покупка колл, покупка пут и запись покрытого колла. Они будут использоваться двумя инвесторами с сильно различающейся толерантностью к риску, Консервативной Карлой и Рискованным Риком.

Случай 1: покупка звонка

Карла и Рик настроены оптимистично в отношении GE и хотели бы купить мартовские опционы колл.

Таблица 1: Звонки GE за март 2014 г.

Карла думает, что при торгах GE на уровне 27,20 доллара к марту она может вырасти до 28 долларов; Что касается риска падения, она считает, что цена акций может упасть до 26 долларов. Поэтому она выбирает мартовский колл на 25 долларов (который идет в деньгах ) и платит за него 2,26 доллара. 2,26 доллара – это премия или стоимость опциона. Как показано в Таблице 1, этот колл имеет внутреннюю стоимость 2,20 доллара (т. Е. Цена акции 27,20 доллара минус цена страйка 25 долларов) и временная стоимость 0,06 доллара (то есть цена колл 2,26 доллара минус внутренняя стоимость 2,20 доллара).

Рик, с другой стороны, настроен более оптимистично, чем Карла. Он ищет лучшую процентную выплату, даже если это означает потерю всей суммы, вложенной в сделку, если она не сработает. Поэтому он выбирает колл за 28 долларов и платит за него 0,38 доллара. Поскольку это вызов OTM, он имеет только значение времени и не имеет внутреннего значения.

Цена коллов Карлы и Рика в диапазоне различных цен на акции GE в зависимости от истечения срока опциона в марте показана в Таблице 2. Рик инвестирует только 0,38 доллара за колл, и это максимум, что он может потерять. Однако его сделка прибыльна только в том случае, если GE торгуется выше 28,38 доллара (страйк 28 долларов + цена колл 0,38 доллара ) до истечения срока опциона. И наоборот, Карла инвестирует гораздо большую сумму. С другой стороны, она может окупить часть своих инвестиций, даже если цена акции упадет до 26 долларов по истечении срока опциона. Рик получает гораздо более высокую прибыль, чем Карла, на процентной основе, если GE торгует до 29 долларов по истечении срока опциона. Однако Карла получит небольшую прибыль, даже если GE будет торговать немного выше – скажем, до 28 долларов – к истечению срока опциона.

Таблица 2: Выплаты за звонки Карлы и Рика

Обратите внимание на следующее:

Обратите внимание, что комиссии не рассматриваются в этих примерах для простоты, но их следует учитывать при торговле опционами.

Случай 2: покупка пут

Карла и Рик теперь настроены по-медвежьи в отношении GE и хотели бы купить мартовские пут-опционы.

Таблица 3: Планы GE за март 2014 г.

Карла считает, что GE может упасть до 26 долларов к марту, но хотела бы вернуть часть своих инвестиций, если GE пойдет вверх, а не вниз. Поэтому она покупает мартовский пут на 29 долларов (то есть ITM) и платит за него 2,19 доллара. В таблице 3 он имеет внутреннюю стоимость 1,80 доллара (то есть цена исполнения 29 долларов минус цена акции 27,20 доллара) и временная стоимость 0,39 доллара (то есть цена опциона пут составляет 2,19 доллара минус внутренняя стоимость 1,80 доллара).

Цена пут Карлы и Рика в диапазоне различных цен на акции GE по истечении срока опциона в марте показана в Таблице 4.

Таблица 4: Выплаты по путам Карлы и Рика

Примечание. Для опциона пут цена безубыточности равна цене исполнения за вычетом стоимости опциона. В случае Карлы GE должна торговать до 26,81 доллара до истечения срока опциона, чтобы она вышла на уровень безубыточности. Для Рика цена безубыточности ниже – 25,60 доллара.

Случай 3: Написание покрытого звонка

Карла и Рик владеют акциями GE и хотели бы написать мартовские призывы к акциям, чтобы получать премиальный доход.

Соображения по страйковой цене здесь немного отличаются, поскольку инвесторы должны выбирать между максимизацией своего дохода от премий и минимизацией риска «отзыва» акций. Поэтому предположим, что Карла выписывает колл на 27 долларов, что дает ей премию в размере 0,80 доллара. Рик выписывает колл на 28 долларов, что дает ему премию в 0,38 доллара.

Но что, если GE закроется на отметке 27,50 доллара по истечении срока опциона? В этом случае акции GE Карлы будут отозваны по цене исполнения 27 долларов. Написание опционов принесло бы ей чистый премиальный доход в размере первоначально полученной суммы за вычетом разницы между рыночной ценой и ценой исполнения, или 0,30 доллара (т. Е. 0,80 доллара минус 0,50 доллара). Кол-во звонков Рика истекало без исполнения, что позволяло ему удерживать всю сумму страхового взноса.

Выбор неправильной цены исполнения

Если вы являетесь покупателем колл или пут, выбор неправильной цены исполнения может привести к потере полной уплаченной премии. Этот риск увеличивается, когда страйк-цена устанавливается дальше от денег. В случае автора колл неправильная цена исполнения для покрытого колла может привести к тому, что базовая акция будет отозвана. Некоторые инвесторы предпочитают выписывать небольшие коллы OTM. Это дает им более высокую доходность, если акция отозвана, даже если это означает жертвовать некоторым доходом от премий.

Для распродажа на рынке, в результате чего цены на большинство акций резко упадут.

Начальная цена, которую следует учитывать

Цена исполнения – жизненно важный компонент для создания прибыльной игры с опционами. При расчете этого уровня цен необходимо учитывать множество факторов.

Подразумеваемая волатильность

Под подразумеваемой волатильностью понимается уровень волатильности, заложенный в цене опциона. Вообще говоря, чем больше колебания курса акций, тем выше уровень подразумеваемой волатильности. Большинство акций имеют разные уровни подразумеваемой волатильности для разных страйк-цен. Это можно увидеть в таблицах 1 и 3. Опытные трейдеры опционами используют этот перекос волатильности как ключевой фактор при принятии решений о торговле опционами. Инвесторам новых опционов следует подумать о соблюдении некоторых основных принципов. Им следует воздерживаться от написания покрытых требований ITM или ATM по акциям с умеренно высокой подразумеваемой волатильностью и сильным восходящим импульсом. К сожалению, вероятность того, что такие акции будут отозваны, может быть довольно высокой. Трейдерам новых опционов также следует воздерживаться от покупки OTM пут или колл по акциям с очень низкой подразумеваемой волатильностью.

Составьте план резервного копирования

Торговля опционами требует гораздо более практического подхода, чем типичное инвестирование по принципу « купи и держи». Подготовьте запасной план для сделок с опционами на случай внезапного скачка настроений по конкретной акции или на широком рынке. Временной спад может быстро подорвать стоимость ваших длинных опционных позиций. Подумайте о сокращении своих убытков и сохранении инвестиционного капитала, если что-то пойдет не так.

Оцените различные сценарии выплат

У вас должен быть план игры для разных сценариев, если вы собираетесь активно торговать опционами. Например, если вы регулярно пишете покрытые звонки, каковы вероятные выплаты, если акции будут отозваны, а не отозваны? Предположим, вы настроены очень оптимистично по акции. Было бы выгоднее покупать краткосрочные опционы по более низкой цене исполнения или более долгосрочные опционы по более высокой цене исполнения?

Выбор страйк-цены является ключевым решением для инвестора или трейдера опционов, поскольку он оказывает очень значительное влияние на прибыльность опционной позиции. Выполнение домашней работы по выбору оптимальной страйк-цены – необходимый шаг для повышения ваших шансов на успех в торговле опционами.

Что такое опционы и кому это нужно. Ликбез для гика, ч. 6

Меня зовут Михаил Андреев, я разработчик в нашем подразделении FX Derivatives Desk (на сленге отрасли позиция называется Quant Developer). В этом посте расскажу про опционы и все что с ними связано.

Эти инструменты не так близки простому обывателю, как, например, банковский вклад, но для современных финансовых рынков они важны. И их периодически обсуждают в неспециализированных СМИ, и я думаю, что составить общее представление об опционах и том, как с ними работают финансовые компании, полезно.

Кроме этого, эта тема связана с интересной математикой, вычислительными методами и разработкой программных систем — всё как мы любим.

Данный пост — расширенная версия моей видеолекции «Опционы. Основные параметры и примеры использования» в рамках курса Finmath for Fintech.

Итак, давайте начнем с нескольких несложных определений. Как и везде, тут есть свой «птичий язык», с которым мы немного познакомимся.

Что такое опцион?

Опционы — это класс производных финансовых инструментов. Термин «производный» (derivative) означает, что выплата по такому контракту зависит от цены на некоторый базовый актив (underlying).

Название как бы намекает, что такой инструмент дает какую-то опциональность, то есть возможность выбора. Но поскольку в сделке есть два участника, то один из них получает возможность, а другой наоборот — берет на себя обязательства того, что он обеспечит такую возможность выбора.

Вкус ванили

Существует довольно большое количество разных вариантов опционных контрактов. Есть попроще, есть посложнее, с наворотами, есть еще более сложные.

По-английски простые опционы называют plain vanilla option (простой ванильный опцион). Как говорит интернет, это потому, что самое простое и дешевое мороженое в американском ларьке было ванильное.

А самый ванильно-ванильный опцион — это Европейский опцион.

Европейский опцион

Европейский опцион — это контракт, по которому покупатель контракта получает право, но не обязательство совершить покупку или продажу какого-то базового актива по заранее оговоренной цене в определенный договором момент в будущем.

Базовым активом может быть акция или курс валют. Опцион на курс валют называется FX-опционом, он дает право обменять одну валюту на другую по заранее фиксированному курсу. Рыночный курс на базовый актив называется спот и в формулах обозначается как St.

Опцион, дающий право на покупку базового актива, называется колл-опционом (call option). Право на продажу — это пут-опцион (put option). Цена, по которой опцион дает право заключить сделку в будущем, называется страйк (strike), обозначается .

Заранее оговоренное в контракте время, в которое опционом можно будет воспользоваться, это время экспирации опциона (expiry date) — .

Зачем это нужно?

Опцион как страховка

Похожий по сути на опцион и всем знакомый контракт — это страховка. Тот, кто покупает страховку, получает право при определенных условиях получить страховую премию, а страховая компания берет на себя обязательства эту премию выплатить. И вот пара примеров.

Бизнес Коли

Коля — владелец бизнеса по производству мормышек. Хорошая мормышка нужна каждому, поэтому дела у Коли идут хорошо. Он вышел на международный рынок и продает мормышки за границу. Например, производство находится в стране, где используется широко известная в академической литературе валюта XXX, a продаются мормышки за рубеж в страну, где используется другая известная валюта — YYY.

Планирование и управление высококонкурентным бизнесом мормышек занимает у Коли много времени и сил. А тут еще новая проблема — меняющийся курс обмена валюты YYY на валюту XXX. Этот курс обмена обозначается XXXYYY.

Коля хорошо знает бизнес и может довольно точно сказать, что через полгода у него будет прибыль от 1 до 3 миллионов YYY. Их надо будет конвертировать в валюту XXX, чтобы заплатить зарплаты, аренду, налоги и что-то вложить в развитие бизнеса. Что делать, если за это время курс XXXYYY пойдет вверх? Коля достаточно уверен в том, что один миллион ему точно нужно будет конвертировать, так что он может заключить форвардный контракт на один миллион XXXYYY. Но есть еще два миллиона, в которых он не так уверен. Поэтому Коля покупает колл-опцион на валютную пару XXXYYY.

Коля купил колл-опцион и на момент экспирации получит выплату:

Если на момент экспирации опциона рыночный курс обмена валют ST оказался меньше страйка, т.е. ST K.

Если курс оказался с другой стороны от страйка, то говорят, что опцион оказался in-the-money (ITM). Случай равенства ST = K называется at-the-money (ATM).

На момент заключения опционного контракта никто не знает, какая цена базового актива будет на момент исполнения опциона. Но текущая цена актива всем известна. Если применить к текущей цене правила дисконтирования, то можно рассчитать справедливую цену форвардного контракта на этот базовый актив с временем поставки, равным времени экспирации опциона. Это называется at-the-money форвард (ATMF). Зная эту цену, можно разделить опционы, срок экспирации которых еще не наступил, на ITM и OTM в зависимости от страйка опциона.

Для страйков, меньших чем ATMF, колл-опционы будут in-the-money, а пут-опционы будут out-of-the-money. Для страйков, больших, чем ATMF, будет наоборот.

Формально можно определить как колл- так и пут-опционы для любого страйка, но на практике ликвидными будут at-the-money-forward и out-of-the-money опционы. Ведь если страйк опциона находится глубоко в in-the-money зоне, то вероятность того, что опцион исполнится, оценивается рынком близко к единице, и цена такого контракта определяется больше дисконтированием, чем опциональностью заданной страйком опциона. Иногда можно торговать и ITM-опционами, но только если их страйк достаточно близок к ATMF- уровню.

Где Коля и Петя купили опцион?

Если опцион похож на страховку, то какие «страховые компании» дают Коле и Пете возможность купить такую страховку? И как им удается выполнять свои обязательства по таким контрактам?

Фантастические опционы и где они обитают

Итак, где же можно купить опцион?

Ответ, как это часто бывает, начинается со слов «это зависит. ». В первую очередь это зависит от того, на какой базовый актив хочется купить опцион. Рынки акций, курсов валют, процентных ставок (interest rates), биржи сырьевых товаров (commodity) отличаются друг от друга. Естественно, что и торговля опционами на разные базовые активы имеет свои особенности.

Биржа

Начнем с опционов на акции. Акции обычно покупают и продают на бирже. Для опционного контракта это удобно тем, что есть хороший источник курса акций, в т.ч. легко определить стоимость опциона на момент экспаири. Этот курс, с точки зрения опциона, спот-курс. Можно даже использовать как спот-курс для опциона какой-нибудь популярный индекс из курса акций, например S&P500.

Торговля ценными бумагами через биржу настолько успешная идея, что и опционы на акции тоже торгуются на бирже. Например, на Chicago Board Options Exchange. Для того чтобы организовать торговлю опционами на бирже, нужно стандартизировать параметры опционов. Для ванильного опциона это: базовый актив, страйк и экпаири.

При этом для того, чтобы торговля опционом с заданными параметрами на бирже имела смысл, нужно, чтобы этот вариант опциона был достаточно ликвидным, т.е. для него было бы достаточное количество желающих купить и продать.

Не-биржа

Не всем и не всегда хватает тех вариантов, которые можно купить на бирже. Что же делать? Купить или продать не на бирже! Такие сделки называются over-the-counter (OTC). В принципе это может быть сделка между любыми участниками рынка. Но там, где возникают OTC-рынки, есть кто-то, кто специализируется на том, чтобы предоставлять котировки (и, соответственно, возможность купить/продать), — маркетмейкеры. С развитием компьютеров и цифровых каналов связи OTC-рынки сильно изменились. Раньше для такой сделки обязательно нужно было звонить по телефону маркетмейкеру или посреднику. Сейчас все можно делать через специализированные программы. Существуют программные интерфейсы для получения котировок и совершения сделок для использования в торговых роботах. На активных рынках есть агрегаторы, которые автоматически найдут лучшее предложение на покупку и продажу на заданный контракт автоматически, опросив разных маркетмейкеров. Во многом, по крайней мере с точки зрения ликвидности, доступности текущих котировок и удобства заключения сделки, это уже не сильно отличается от торговли на бирже.

Пример успешного OTC-рынка — это рынок валют, FX-рынок. И опционы на нем тоже активно торгуются.

Плюсом OTC-рынка является то, что не надо вводить стандарты на контракты, которыми можно торговать. Поэтому маркетмейкер может предоставить клиентам возможность запросить цену на любой контракт, цену для которого маркетмейкер способен посчитать.

Для ванильных опционов это означает произвольные значения страйка и экспаири. Но это только начало. Кроме ванильных опционов существует много разных вариантов опционов. Все, что не ванильный опцион, называют экзотическим опционом, или короче — экзотиком.

Про некоторые экзотики я расскажу ниже. Сейчас важно отметить, что каждый тип экзотических опционов имеет еще и другие параметры, которых у ванильных опционов нет, и проблема стандартизации контрактов для биржевой торговли становится еще острее. Ведь биржевая торговля имеет смысл только для достаточно ликвидных контрактов, на бирже можно купить только то, что кто-то другой хочет продать. Так что экзотические опционы торгуются только на OTC-рынке.

Деривативы на деривативы

На финансовых рынках активно торгуются не только спотовые сделки, но и всякие производные инструменты. Фьючерсы, свопы и т.п. И да, бывают опционы и на них.

Например, биржевые курсы на нефть и прочие commodities — это курсы на фьючерсы. Соответственно, опцион на нефть — это опцион на фьючерс.

На биржах торгуются также и опционы на фьючерсы на валюту, например на Чикагской товарной бирже (CME)

Если у вас уже возник вопрос: «А существуют ли опцион на опцион?», — то ответ: да, существуют. Если на какой-то опцион существует потенциальный спрос и у маркетмейкера есть возможности для того, чтобы взять на себя такие обязательства, т.е. понимание того, как расчитать цену и как потом управлять рисками (хэджировать) такой контракт, то рынок рано или поздно ответит на такой спрос предложением.

Чем больше разных продуктов маркетмейкер может предложить, тем больше разных клиентов он может привлечь. Также надо понимать, что на рынке опционов, как и на любом другом рынке финансовых продуктов, есть цены покупки и цены продажи, разница между ними называется спред, и это основной источник доходов маркетмейкера. Естественно, что на более ликвидные продукты спред уже, а на менее ликвидные продукты — шире.

Но давайте вернемся к ванильным опционам и рассмотрим примеры продуктов, составленных из них.

Ванильные стратегии

Мы знаем, как выглядит график выплаты по колл- и пут-опционам, но нужно упомянуть еще пару очевидных вещей. Во-первых, опционы можно как покупать, так и продавать. На жаргоне финансовых рынков говорят, что мы long option, если мы купили опцион, и что мы short option, если мы продали опцион. Выплата по short-позиции в опционе равна выплате по long-позиции с противоположным знаком.

Во-вторых, для того чтобы купить опцион (занять long позицию), нужно заплатить премию, а та сторона, которая берет на себя обязательства по опциону (short-позиция), получает за это премию. Т.ч. имеет смысл считать не только выплату по опциону, но и общую прибыль с учетом премии.

Получим четыре варианта. Пунктирными линиями нарисованы графики функций выплаты (без учета премии), а сплошными линиями — функция прибыли/убытков с учетом премии:

Следующей простой идеей является то, что опционы можно продавать и покупать не по одному, а комбинациями. Некоторые комбинации настолько популярны и важны для рынка, что у них есть устоявшиеся имена.

Комбинация равновесия: Straddle

Первая комбинация в нашем списке — это straddle. Получается она, если сложить колл- и пут-опционы с одинаковым страйком. Особенно популярны ATM straddle, т.е. оба опциона имеют страйк, равный at-the-money форварду.

На этой картинке пунктиром нарисована прибыль по отдельным опционам (с учетом премии). А сплошной линией — их сумма, т.е. прибыль по всей структуре целиком, естественно тоже с учетом премии.

Если смотреть на straddle как на спекулятивную стратегию на цене базового актива, то если купить вы купили straddle, то получите прибыль, если уровень цены на базовый актив уйдет достаточно далеко от at-the-money уровня, причем неважно, в какую сторону.

Если вы уже слышали что-то про опционы и знаете, что такое дельта опциона, то тут можно сделать уточнение, что для некоторых базовых активов предпочитают использовать не ATMF straddle, а дельтонейтральный (DN) straddle. Т.е. страйк выбирается так, чтобы дельта пут- и колл-опционов в сумме давала ноль.

Игра в ассоциации: Strangle

Посмотрите на эту картинку. Какие ассоциации у вас возникают?

Общепринятое название для комбинации ванильных опционов с такой выплатой – strangle.

Толковый словарь английского языка говорит, что strangle — это «to kill someone by pressing their throat so that they cannot breathe». Т.е. речь идет об удушении. Почему для такой функции выплаты возникло такое брутальное название, я не знаю. Видимо, так работали ассоциации опционных трейдеров Уолл-стрит в начале XX века. С другой стороны, могло быть хуже. Можно было назвать «резня бензопилой», например.

С точки зрения опционных стратегий strangle — это пут + колл, с разными страйками. Похоже на straddle, но за счет того, что в этой комбинации страйки опционов находятся в OTM-зоне, эти опционы дешевле, чем ATMF-опционы. Следовательно, и вся комбинация будет дешевле, чем ATMF straddle.

Для спекулянта strangle имеет примерно такой же смысл, как straddle, с той разницей, что strangle дешевле, но для получения прибыли нужно, чтобы курс отошел от ATM-уровня сильнее.

Risk Reversal

Следующая комбинация — risk reversal. Покупаем OTM колл-опцион и продаем OTM пут-опцион.

С точки зрения спекулятивной стратегии это достаточно агрессивная ставка на то, что курс базового актива пойдет вверх. Т.к. продаем пут-опцион и получаем за него премию, то стоимость такой ставки будет ниже, но в случае, если курс пойдет вниз, наши проблемы будут больше.

Butterfly

Чтобы сконструировать выплату по структуре, которая называется «бабочка» (butterfly), двух опционов уже не хватит. На рисунке ниже такая комбинация реплицирована при помощи колл-опционов следующим образом: покупаем опционы со страйками 28 и 32 с номиналом 1 и продаем опцион со страйком 30 и номиналом 2.

Такую же выплату можно сконструировать, если купить strangle и продать straddle. И обычно на практике поступают именно так.

Репликация этой выплаты только через колл-опционы, как на рисунке, интересна следующим. Давайте обозначим центральный страйк в структуре через , а разницу между этим страйком и двумя остальными — как

. Тогда цена такой структуры будет равна

. В таком виде это похоже на разностную схему для расчета второй производной. Конечно, для этого нужно устремить

к нулю, и такие данные прямо из рыночных котировок не получить, но в некоторых случаях по тем котировкам, которые есть, можно получить хорошее приближение. Или как минимум осмысленную численную оценку выпуклости функции.

Иногда такое свойство удобно для теоретического анализа. В книжках можно увидеть рассуждения, где рассматриваются бесконечно маленькие «бабочки». Т.е. структура butterfly, у которой разница между страйками стремиться к нулю.

На этом сайте можно поэкспериментировать с параметрами для этих и некоторых других комбинаций ванильных опционов.

Барьеры на экспаири

Давайте вернемся к функции выплаты одного опциона. Например, возьмем ATMF колл-опцион. Для того, кто его приобрел, этот контракт как бы фиксирует будущий курс актива на момент исполнения опциона, в случае если курс окажется выше, чем ATMF-уровень. ATMF-уровень — это некоторая сегодняшняя оценка «честного» курса на момент экспаири, но, конечно, реальное значение этого курса в будущем — это случайная величина. Никто не знает точно, что произойдет с курсом. Но все-таки можно сказать, что один уровень курса более вероятен, чем другой. И можно сказать, что вероятность далеких от ATMF значений курса меньше, чем близких.

Но обычный колл-опцион работает для всех возможных значений курса больше страйка. И это, между прочим, заложено в его премии. А можно за это не платить, если оценить вероятность превышения какого-то уровня как нулевую?

Если в голову приходит такая мысль, то не лишним будет узнать, сколько будет стоить такой пей-офф (на графике выплата без учета премии):

Если клиентам маркетмейкера интересны такие продукты, то маркетмейкер должен уметь рассчитать цены для них.

Первую функцию выплаты легко реплицировать при помощи двух колл-опционов. Один опцион нужно купить, другой продать.

Второй пей-офф называется опционом с барьером. В данном случае барьер действует только на экспаири, барьер с таким правилом называется иногда европейским барьером. И действие барьера в данном случае заключается в том, что при пересечении спотом барьера опцион как бы «выбивает». Это называется «барьер knockout».

Может быть и барьер knockin. Владелец такого опциона получит выплату, только если цена актива на экспаири ушла достаточно далеко от страйка:

В этом примере страйк опциона равен 100, а KI-барьер равен 115.

Бинарные опционы

Для того чтобы реплицировать выплату с европейскими барьерами, простых ванильных опционов не хватит. Нужны опционы с такими же правилами эскпаири, как и европейские опционы, но функция выплаты по которым выглядит как ступенька.

Такие опционы по-русски называются бинарными. По-английски есть два названия: binary option и digital option.

Сами по себе бинарные опционы — это чисто спекулятивный инструмент типа лотерейного билета. Если курс оказался ниже страйка, владелец бинарного колл-опциона получает фиксированную выплату, если нет, то не получает ничего. Но если они являются частью EKI или EKO пей-оффа, они могут помочь выбрать параметры (а следовательно, и цену) страховки от неблагоприятного движения курса базового актива, больше подходящие для конкретного случая.

Ванилла ванилле рознь

Кроме европейских опционов есть еще и опционы американские.

Разница в том, что европейский опцион можно исполнить только в момент экспаири. А американский опцион еще и в любой момент до.

Такие географические названия связаны видимо с тем, что в какой-то момент один тип опционов был популярен на европейских рынках, другой — на американских. Но сегодня это уже просто устоявшиеся термины.

На биржах часто торгуют именно американскими опционами. И вообще, они довольно распространены. И их тоже могут относить к категории ванильных опционов, а не экзотических.

Непрерывные барьеры

Самыми настоящими экзотическими опционами являются барьерные опционы. В таких опционах есть барьер, но в отличие от европейских барьеров, которые действуют только на экспаири, тут имеется в виду барьер, который действует все время жизни опциона. Такие барьеры называют или непрерывными, или американскими. Если говорят про барьер, ничего не уточняя, то обычно имеют в виду именно такие барьеры.

Непрерывный барьер можно поместить и в OTM-область значений курса базового актива, относительно страйка опциона, что для европейского барьера не имеет смысла. И вообще, тут количество возможных вариантов возрастает. Можно определить барьерный опцион с двумя барьерами (верхний и нижний). Можно сделать один барьер типа knockout, а другой типа knockin… Вариантов много, какие-то более популярные, какие-то редкие. Торгуют такой экзотикой, конечно, на OTC-рынке.

В таком типе экзотиков важно то, что его финальная выплата зависит не только от цены актива на экспаири, но и от всего пути, которым прошел случайный процесс курса базового актива от момента заключения контракта до эскпаири.

Азиатские опционы

Еще один характерный пример опциона, цена которого зависит не только от значения, к которому пришел спот на эскпаири, но и от всего пути, или по крайней мере от цен, реализовавшихся в некоторых заранее определенных точках на этом пути. Азиатский опцион использует усреднение таких промежуточных значений. Например, это может быть сделано так: для определения выплаты по правилу колл-опциона берется не значение спота на экспаири, а среднее значение. И выплата будет равна .

Такой опцион менее чувствителен к кратковременным отклонениям курса базового актива, которые могу случайно попасть на момент исполнения опциона.

Опционы, зависящие от реализовавшегося пути спота, такие как азиатские и опционы с непрерывными барьерами, обычно требуют использования более сложных моделей и более затратных вычислительных методов.

Немного о моделировании

Итак, теперь в общих чертах понятно, с какими контрактами приходится иметь дело участникам рынка опционов. Теперь можно сказать пару слов о том, какие задачи нужно решать, например, маркетмейкеру, для того чтобы его деятельность на рынке была бы успешной.

Ценообразование

На бирже или OTC-рынке можно получить цены на ликвидные колл- и пут-опционы на разные экспаири и разные страйки. Это будет какое-то количество точек с параметрами . Но нужно иметь возможность работать не только с этими опционами, но и с другими страйками, другими экспаири и с экзотическими опционами. Для этого строятся модели, основанные на результатах нешкольной теории вероятности (стохастические дифференциальные уравнения, мартингальная мера и т.п.).

Если смотреть на то, что делают эти модели, с высоты птичьего полета, то они отвечают на вопросы типа «как рассчитать цену для ванильного опциона, на который квоты на рынке не видно, основываясь на тех ценах, которые есть?» или «как, имея эти данные о ценах ликвидных ванильных опционов, рассчитывать цены более сложных контрактов — бинарных, или с непрерывными барьерами, или любого другого экзотика?»

Тут оказывается удобным или по крайней мере общепринятым говорить о некоторой характеристике, которая связана с вероятностями реализации разных возможных значений курса базового актива и является функцией от параметров . Называется эта характеристика «вмененная волатильность» (implied volatility). Т.к. это функция двух параметров, то говорят о поверхности волатильности. Если экспаири зафиксировано, то это функция одной переменной, и тогда говорят про «улыбку» волатильности.

С точки зрения опционных трейдеров торговля опционами — это торговля волатильностью. И спекулятивные стратегии с использованием одного или нескольких ванильных опционов могут быть направлены именно на спекуляцию волатильностью.

«Торговля абстрактной волатильностью в вакууме»

Обычно для тех расчетов, которые нужно сделать, нет решения в аналитическом виде и нужно использовать вычислительные методы. Типичные вычислительные методы, которые применяются, это численное решение дифференциальных уравнений в частных производных и метод Монте-Карло.

Управление позицией: динамическое хеджирование

Математические модели и вычислительные методы помогают рассчитать цены на разные опционы в соответствии с другими ценами на более ликвидные инструменты. Но это только одна сторона проблемы. Цены отражают текущие ожидания рынка. Эти ожидания меняются, и того, что реализуется в будущем, никто не знает.

К маркетмейкеру приходят клиенты и хотят заключить с ним сделку: кто-то для того, чтобы получить страховку, кто-то для того, чтобы реализовать какую-то спекулятивную стратегию. Какие сделки и когда будут запрашиваться — выбирает клиент. Маркетмейкер должен быть готов взять на себя соответствующие обязательства по опциону. Для этого ему нужен какой-то алгоритм действий, как ему эти обязательства выполнить. Какая-то технология, которая помогла бы ему реплицировать выплату по опциону, вне зависимости от того, что будет происходить на рынке. Звучит слишком хорошо, чтобы быть правдой? Отчасти это так и есть, но, тем не менее, есть технология, которая на удивление близко к этому подходит.

Технология называется динамическое хэджирование. Суть заключается в том, что считаются некоторые показатели риска по нашей позиции и периодически покупаем на рынке какие-то инструменты, которые компенсируют эти риски. Типичный пример такого риска — это дельта, частная производная цены дериватива по курсу базового актива. Для того чтобы компенсировать дельту, нужно просто купить базового актива в количестве, равном дельте, и с противоположным знаком. Что может означать короткие продажи. Стратегия, основанная на хэджировании дельты, называется (сюрприз!) дельта-хэджированием.

В рамках математических моделей, которые обычно строятся в предположениях которые обычно на практике не выполняются, можно показать, что дельта-хэджирование может математически точно реплицировать выплату по опциону. При этом нужно всего лишь кроме всех упрощений и предположений, заложенных в модель, еще устремить период между перебалансировкой портфеля к нулю. Так устроена репликация опциона при помощи дельта-хэджирования в знаменитой модели Блэка — Шоулза.

Несмотря на то что строгие математические доказательства требуют пренебречь многими важными на практике вещами, сама идея динамического хэджирования оказывается удивительно устойчивой к тому, что многие из этих допущений на практике не выполняются. Именно это позволяет маркетмейкеру заниматься его деятельностью, существенно сокращая риск, который он при этом на себя берет.

Тут маркетмейкеру не помешает иметь большую клиентскую базу с разнонаправленными интересами. Конечно, то, как маркетмейкер находит котировку на покупку и продажу для волатильности, концептуально похоже на то, как эту котировку находит маркетмейкер на рынке спота. Отличие в том, что для каждого актива нужно найти не две цены , а квоты на покупку и продажу для вмененной волатильности

для тех значений страйков и экспаири, которые на рынке считаются разумными. Обычно это означает, что нужно как минимум иметь эти квоты на покупку и продажу для нескольких реперных точек и калибровать параметры модели так, чтобы модель им соответствовала.

Точки, к которым нужно калибровать модель, могут быть заданы по-разному. На рынке FX-опционов опорными точками являются котировки на straddle, risk reversal и butterfly.

Спекуляции на волатильности

Как уже было сказано, для опционного трейдера торговля опционами — это торговля волатильностью. Это относится и к спекулятивным стратегиям тоже. Стратегия может быть построена не на предсказании того, каким окажется курс базового актива (спот) на экспаири, а на том, что волатильность недооценена или переоценена рынком. Исходя из этого, можно решить, купить или продать ATMF straddle. Или если наклон «улыбки» волатильности оценен неправильно, то можно решить, купить или продать risk reversal. И т.д. Как обычно со спекулятивными стратегиями, нужно всего лишь угадать, где рынок ошибся и что реализуется в будущем.