стоп лист банков что это

Что такое стоп лист в банке и как из него выбраться?

Как и в остальных сферах, а банках выявляются нарушители и подозрительные лица. К ним пока штрафов никаких не применяется, но в черные списки и стоп-листы эти клиенты попадают. Стать участником стоп-листа могут как частные лица, так и организации. Для них будет закрыт доступ к основным продуктам банка и даже к обслуживанию. Если данные попадут в единую базу БКИ, то и остальные банки не станут иметь дело с таким клиентом.

Работой над стоп-листом в банке занимается служба безопасности и служба финансового мониторинга. В апреле 2018 года все банки получат от ЦБ список клиентов (более 230 тысяч), которые проводили сомнительные операции. Хотя список и будет носить информационный характер, вряд ли кто из банков посмеет не выполнять предписания ЦБ и возьмет на обслуживание клиента из этого списка.

Что такое стоп-лист?

Банк откажет в обслуживании, попросит закрыть счет/карту или просто откажет в новом продукте, например, в новой карте или открытии расчетного счета. Законодательство также обязывает банки сообщать в Росфинмониторинг в случаях отказа в обслуживании клиентов по своей инициативе с обоснованием. Данная информация обрабатывается мониторингом и передается в ЦБ, который составляет списки стоп-листов и передает их остальным банкам.

Появление стоп-листов продиктовано требованием Базельского комитета «знай своего клиента», а также ФЗ №115 «О противодействии легализации…». За прошлый год банки отказали в проведении операций на сумму более 300 млрд. руб. 150 тысячам юридических лицам и 200 тысячам физлицам. Из них в стоп-лист были внесены 230 тысяч клиентов.

Зачем банкам нужен стоп-лист?

Прежде всего, он нужен, чтобы исключить случаи мошенничества клиентов, а также для соответствия требованиям законодательства. Желающих пользоваться банковскими возможностями и услугами достаточно много. Некоторые клиенты ведут сомнительный бизнес, занимаются легализацией (отмыванием) доходов, полученных незаконным способом, пытаются обойти налоги и проч. Чтобы не привлекать на себя острый взор главного регулятора, банки постепенно начинают проводить «зачистки» в клиентском составе.

Как клиенты попадают в стоп-листы?

Попасть в стоп-лист можно в следующих случаях:

Как выбраться из стоп-листа?

Некоторые клиенты и не подозревают, что их занесли в стоп-лист. Только постоянные отказы в обслуживании, кредитовании и проч. заставят задуматься о том, не внес ли банк в свой стоп-лист. Получить прямой ответ в банке вряд ли получится. А если клиент обслуживался во многих банках, то найти, кто и когда внес в свой черный список, практически нереально.

Как было сказано выше, ЦБ до апреля этого года даст банкам свой стоп-лист с предписанием не обслуживать клиентов из этого списка. На текущий момент не разработан механизм выхода из этого списка. Единственный выход обслуживаться, находясь в этом списке, это смена юридического лица с условием, что данные о собственниках бизнеса сюда не были внесены. Для физлиц все намного сложнее. Банк вносит всю личную информацию и исправить ее нереально.

Исключить себя из стоп-листа ЦБ пока возможно только на основании судебного решения. Однако, подобных судебных практик было мало. После исключения из стоп-листа к клиенту будет применяться повышенное внимание к проводимым операциям, а проверка документов будет проводиться с особой педантичностью.

Выйти из стоп-листа банка можно, если не откладывать эту ситуацию в дальний ящик. При первых запросах или претензиях стоит идти на диалог и предоставлять все требуемые документы. Если есть сложности в предоставлении документов (например, коммерческая тайна), то стоит в письменном виде обосновать это.

Если банк требует закрытия расчетного счета, то нужно попросить письменное обоснование и попробовать договориться мирным способом. Если это не помогает, то можно обращаться в суд. Стоит отметить, что судебные тяжбы банки не любят. Если их в это втянуть, то можно выиграть дело, но вновь получить отказ в последующем обслуживании.

Таким образом, за любую деятельность, которую банк посчитает сомнительной, можно попасть в стоп-лист. По факту это закроет доступ к продуктам банка. Если не подтвердить легальность своих операций или бизнеса, то стоп-лист банка передается в ЦБ, а там уже остальные банки будут ориентироваться на него. Решать конфликтным путем подобные ситуации не стоит. Лучше найти обоюдовыгодный компромисс и оставить дружественные отношения с банком.

Стоп лист банков что это

Банки вносят в стоп-листы клиентов, которые нарушают условия кредитного договора. Например, клиент забывает вовремя вносить долги по оплате или пытается обмануть банк. В стоп-листы попадают заемщики, которые не совершали ничего противозаконного, но банк счел их действия «подозрительными».

Рассказываем, как выйти из стоп-листа, и оформить кредит на лояльных условиях, если попали в черный список по ошибке или из-за долгов.

Критерии черного списка в банке

Третьи лица не имеют доступа к базе данных. Определить, по какой причине клиент попал в черный список сложно, т. к. у разных банков свои критерии.

Некоторые удивляются тому, что никогда не нарушали условия кредитного договора, но банки стали отказывать в выдаче нового займа. Возможно, у службы безопасности банка возникли подозрения, поэтому клиента занесли в черный список. Например, заемщика подозревают в связях с организованной преступностью или клиент отсидел срок за экономическое преступление. Скандалисты и обманщики, которые предоставляют ложные сведения о себе, также попадают в черный список.

Если случилась техническая ошибка, например, произошел сбой в системе и оплата поступила с задержкой на два дня, вас не внесут в стоп-лист.

Технические просрочки по вине банка легко списать, если подтвердить оплату определенного числа и приложить копию чека. Проверьте кредитную историю. Сделать это можно через портал Госуслуг или личный кабинет Сбербанка (если вы их клиент).

МБК делает подробный отчет о кредитной истории с выдачей на руки.

Варианты черных списков

Существуют несколько вариантов стоп-листов.

Внутри банка. В такой список вносят клиентов, которые регулярно нарушали условия кредитного договора. Возникали постоянные просрочки по вашей вине или не соблюдали условия кредитного договора? Будьте готовы к тому, что вам начнут отказывать в оформлении займа и другие кредиторы.

Список судебных приставов. В такой список попадают заемщики, с которых приходилось взыскивать деньги через судебных приставов. Даже после погашения долга банки с недоверием относятся к таким клиентам и стараются не давать денег в долг.

Стоп-лист Росфинмониторинга. В этот список попадают граждане, которые получают деньги обманом и преступным путем. В Росфинмониторинг поступают все подозрительные операции из банков, а потом передаются в ЦБ.

Стоп-лист в БКИ. В отчет БКИ попадают заемщики, которые хоть раз оформляли кредит в банке. На основании полученных данных формируется рейтинг клиента. Систематические просрочки и задолженности приводят к тому, что клиент при следующем обращении в банк получит отказ, т. к. попал в черный список.

Как попадают в стоп-лист?

Некоторые банки вносят в такой стоп-лист даже за небольшую задержку по оплате. Другие кредиторы более лояльны и вносят в черный список только после систематического нарушения договора.

Проверьте кредитную историю

Банки не сообщают клиентам, что внесли их в черный список. Если оформите дебетовую, зарплатную или пенсионную карту, никаких ограничений не будет. Проблемы начинаются, если подаешь заявку на кредит — все банки вдруг отказывают.

Если исправите ошибку, например, закроете старые долги и не будете допускать просрочек, менеджеры сделают пометку, но оставят в стоп-листе. Когда оформите карту рассрочки или возьмете заем и оплатите вовремя, банк вычеркнет вас из черного списка.

Получите сведения о КИ через сайт Госуслуг. Услугу предоставляют бесплатно два раза в год. После этого услуга будет стоить 300−400 руб. (на момент написания статьи).

Сделайте запрос через портал Госуслуг. Авторизуйтесь на сайте, перейдите в раздел «Услуги», выберите вкладку «Налоги и финансы» и выберите из списка «Сведения о БКИ».

Или закажите подробный отчет в МБК с выдачей на руки.

Что делать, если кредитная история испорчена?

Мы уже писали статью о том, как улучшить кредитную историю. Алгоритм улучшения КИ такой:

оформите кредит на меньшую сумму или получите карту рассрочки;

обратитесь в банк, в котором зарплатная карта;

после выплаты долга по кредиту сведения отправят в БКИ;

в итоге восстановите репутацию и заслужите доверие банка.

В банках бывают технические сбои, и оплата приходит с задержкой на пару дней. Это называется технической просрочкой. Чтобы этого избежать, старайтесь вносить деньги за 3−4 дня заранее.

Второй способ улучшения кредитной статистики — покупка бытовой техники в рассрочку.

Допустим, купите телевизор за 100 тыс. руб. и оформите рассрочку на 10 месяцев. Сумма ежемесячного платежа составит 10 тыс. руб. Если банк отказывает, внесите первоначальный взнос — 30% от суммы займа. В таком случае банк разрешает оформить заем даже заемщикам с плохой КИ.

Хотите знать, какая просрочка портит кредитную историю? Читайте здесь.

Как поступить, если оказались в списке по ФЗ-115?

В список ФЗ-115 попадают граждане, которых подозревают в нарушении закона. Банки обязали давать пояснения заемщикам, если внесли их в черный список по ФЗ-115.

Для начала установите причину попадания в такой стоп-лист.

Самый надежный способ выйти из этого списка — узнать, какие именно операции показались банку подозрительными. В итоге будет проще избежать повторного попадания в черный список.

Соберите документы, прикрепите чеки по оплате, которые доказывают, что просрочили платеж по ошибке и вашей вины нет.

Существует два сценария развития событий:

менеджер банка отправит данные в Росфинмониторинг, где проанализируют заявку и при положительном исходе исключат из стоп-листа;

банк откажет в исключении из черного списка.

Получили отказ? Придется подавать апелляцию в Центробанк, где проведут расследование. При положительном исходе вас исключат из стоп-листа и восстановят репутацию.

Как не попасть в стоп-лист?

Выше мы написали про погрешности банка — технические ошибки и подозрения в мошенничестве, к которому заемщик не имеет отношения.

Обратитесь в банк

Потеряли работу или попали под сокращение? Не можете вовремя заплатить по кредиту? Сообщите о проблеме менеджеру, постарайтесь договориться о кредитных каникулах или рефинансируйте кредит. Дайте банку понять, что вы не отказываетесь от обязательств, а хотите найти выход из ситуации.

Избегайте поручительств

Друзья предлагают выступить в роли поручителя или созаемщика? Подумайте, прежде чем давать согласие. Если родственник или знакомый нарушит обязательства, вы окажетесь в списке недобросовестных клиентов.

Что делать, если банки отказали?

Часто в черный список попадают из-за систематических просрочек по выплате кредита и невыполнение обязательств перед банком.

Если обращались в банк, предоставляли выписки платежей, но банк все равно отказался идти навстречу, обращайтесь в МБК. Бесплатно проконсультируем и поможем получить рефинансирование на выгодных условиях.

Обращайтесь в МБК и не попадайте в стоп-листы!

Хотите знать больше о банках и кредитах? Тогда подписывайтесь на нашу рассылку.

Что такое банковский стоп-лист для заемщика?

Кого включают в «черный список»

В сведениях, которые граждане получают из «агентства ОБС», оно же «сарафанное радио», есть доля истины. Банки действительно ведут и общую базу заемщиков, и учет индивидуальной информации по каждому клиенту, будь то физическое или юридическое лицо, вкладчик или должник. Для этих нужд используется особая компьютерная программа, позволяющая почти мгновенно увидеть всю историю взаимоотношений клиента и банка.

Та же программа используется и для составления «черного списка», или стоп-листа. В него попадают те, кто нарушает условия кредитного договора или иные правила банковского обслуживания; конечно же, «почетные первые места» в стоп-листе отводятся злостным неплательщикам, к ним примыкают те, кто платит, но допускает регулярные просрочки по платежам. В отдельную группу, как правило, заносятся мошенники и люди, сообщившие о себе ложные сведения.

Все эти «счастливчики», во-первых, лишаются доступа ко многим услугам, а во-вторых – теряют возможность в дальнейшем получить кредит в этом банке. Кроме того, негативную информацию банк в большинстве случаев «сливает» в одно из многочисленных бюро кредитных историй (БКИ) – и там она становится доступна другим потенциальным кредиторам. (о том, что такое бюро кредитных историй, читайте на нашем портале – Что знает о вас бюро кредитных историй)

Так что, если вы попали стоп-лист банка А, с высокой вероятностью вам откажут в кредитовании банки В,С, Д и так далее… Самое неприятное, что если вы, к примеру, в свое время оказались в «черных списках» из-за просрочек по товарному или потребительскому кредиту, а потом открыли собственную компанию- вашему предприятию будет очень трудно получить заемные средства.

Как восстановить репутацию добросовестного заемщика

К счастью, помещение заемщика в стоп-лист – это не пожизненное заключение. Чтобы получить «помилование», нужно прежде всего в полном объеме выполнить все свои кредитные обязательства, уплатить штрафы и пени и получить справку, что банк больше не имеет к вам претензий. Затем, необходимо проверить, насколько соответствуют действительности ваши персональные данные, переданные в распоряжение банка. Наконец, желательно продолжать пользоваться услугами данной кредитной организации, но уже в ином качестве (например, открыть здесь зарплатный счет, разместить депозит и т.п.).

Тогда, по истечение определенного моратория (срок его зависит от «тяжести правонарушений» заемщика, полноты исполнения обязательств, ваших дальнейших действий и внутренней политики банка), вам снова откроют возможности для кредитования и доступ к широкому спектру банковских продуктов. Но будьте готовы к тому, что служб безопасности банка будет с особым пристрастием проверять ваши данные, а кредитный консультант потребует дополнительные документальные подтверждения уровня вашего дохода.

Так что лучше не доводить ситуацию до стоп-листа: попасть в него довольно легко, если вы регулярно опаздываете с платежами, а вот восстанавливать репутацию добросовестного заемщика приходится гораздо дольше.

Выйти из черного списка

У банков есть черный список. Если банк отказал в счете или переводе со счета, компания оказывается в специальном списке. Компании называют его черным. Сегодня разбираемся, что это такое и как из него выйти.

Что за черный список?

Есть 115-ФЗ. Это закон «О противодействии легализации доходов, полученных преступным путем». Закон борется с темным доходом — от терроризма до обналичивания.

По 115-ФЗ банки обязаны помогать выполнять закон. Для этого они проверяют компании на двух этапах: когда компании открывают счет и когда работают со счетом.

По итогам проверки банк вправе отказать в счете, переводе денег со счета или расторгнуть договор в одностороннем порядке. Во всех случаях клиент оказывается в спецсписке банков или черном списке. Какие компании вошли в список — знают все банки.

Для борьбы с обнальщиками банки могут блокировать доступ к личному кабинету или снижать лимиты на переводы физлицам и снятие наличных. Всё это — не причина для черного списка. Если такое случилось с компанией, компания не оказывается в списке.

То же самое с блокировкой счета из-за налогов. Бывает, компания недоплатила налоги или вовсе просрочила, тогда налоговая блокирует счет. Несмотря на блокировку, компания не попадает в черный список.

Чем грозит список?

Нет закона, который обязывает банк не работать с компаниями из черного списка. Каждый банк сам решает, как его использовать. Например, может считать список подсказкой присмотреться к компании, а может — причиной не открывать счет.

Одного списка для отказа мало. Центробанк опубликовал письмо, где прямо об этом говорит: появление компании в черном списке — не повод для отказа в счете или переводе.

Если клиент пожалуется в ЦБ или подаст в суд, банк не сможет использовать список как аргумент в духе: «Раз компания в списке, значит, она точно мошенничает, и я вправе не открывать счет». Банку придется доказывать, что он прав и принял решение на основе многих критериев, а не только из-за списка.

Как попадают в список?

На список работают банки, Росфинмониторинг и Центробанк. Цепочка длинная, вот как она выглядит, если банк отказывает в переводе:

банк отказал в переводе

передает информацию Росфинмониторингу

Росфинмониторинг собирает сведения от всех банков и пакует в единый список

передает список Центробанку

Центробанк рассылает список банкам

В списке — название компании и реквизиты. Банки не знают, кто внес компанию, но знают, на каком этапе. В этом помогают коды отказа: есть код отказа в счете, переводе и код расторжения договора.

Центробанк рассылает список каждый день, обычно после трех дня. Мы не знаем, как быстро Росфинмониторинг сводит данные от банков. Есть предположение, что с момента отказа компания окажется в списке через день-два.

За отказ в счете можно оказаться в списке?

Банк не открывает счет, пока не проверит компанию. Главная цель проверки — убедиться, что клиент ведет настоящий бизнес, а не зарабатывает на обналичивании незаконных денег. Если банк сомневается в компании, он отказывает в счете.

Не любой отказ приводит к черному списку. Чтобы оказаться в списке, надо получить отказ после того, как компания подпишет официальный документ на счет. Сейчас это бумажное заявление:

Подать заявку на счет и попробовать банк можно без бумажного заявления. Есть банки, которые регистрируют в два этапа: сначала на сайте, а потом — с заявлением. Такое есть в Модульбанке. Клиент регистрируется и получает реквизиты расчетного счета, а потом открывает счет по бумагам, и об этом уходит уведомление в налоговую.

Так вот, если банк отказал на этапе регистрации на сайте, это ничего. Компания не попадет из-за этого в черный список.

Не все банки открывают счет в два этапа, есть такие, кто принимает только бумаги, без регистрации на сайте. Если есть опасения из-за отказа, надежнее заранее узнать об этом, а еще лучше — подготовиться к проверке.

Кажется, я в списке. Как узнать причину?

Если банк отказал в счете или переводе, компания вправе спросить о причине, а банк обязан ответить.

В законе нет требований к формату ответа. Судя по всему, это зависит от банка. Мы не знаем, как банки будут отвечать, но есть предположение — банки расскажут только об открытых причинах.

У банков есть открытые и закрытые причины. Открытые — это причины из открытых источников: сайта налоговой, миграционной службы и службы приставов. В таких источниках банк проверяет, например, нет ли регистрации на массовом адресе или сколько исков против компании.

Нельзя сказать наверняка, но думаем, что стиль и уровень подробностей в причинах будут, как в справочнике Росфинмониторинга.

Справочник — это код отказа и его расшифровка. Банки используют коды, когда сообщают Росфинмониторингу об отказе. С их помощью Росфинмониторинг понимает, что вызвало подозрение у банка. Пока Росфинмониторинг никуда не передает эти коды, в черном списке их нет.

Банки не обязаны использовать формулировки из справочника, но чтобы вы были готовы, показываем пример:

С поправками в 115-ФЗ банки обязаны рассказывать причину отказа, но раз нет требований к формату ответа, могут ответить коротко:

«Операции по вашему счету нарушают требования 115-ФЗ».

Если компания может быстро исправить причину, возможно, банк о ней скажет и поможет решить:

«Ваши платежи вызывают подозрение. Пожалуйста, покажите договоры, по которым платите. Мы всё проверим еще раз».

Даже если банк называет только открытую причину, это тоже полезно. Так можно понять, что не так, и исправить. Вот что говорит Модульбанк:

Некоторые банки и без поправок в 115-ФЗ раскрывают открытые причины, потому что они помогают исправить проблему, при этом банки не выдают секреты. Но теперь отвечать обязаны все банки.

Как выйти из списка?

Последний вариант списка появился в июле 2021 года. По 115-ФЗ компания вправе доказать банку, что с ней всё в порядке. Доказывать надо с помощью документов. В законе нет требований к документам, компания сама решает, что присылать. Задача — показать, что компания существует, работает с настоящим бизнесом, без обналичивания незаконных денег.

Если банк отказывает в переводах со счета, обычно он запрашивает документы, чтобы разобраться. Вдруг компания только выглядит подозрительно, а так всё в порядке. Вот что можно прислать:

Компания и без поправок могла прислать документы о себе, если хотела доказать, что всё в порядке, — такого запрета нет. Зато теперь банк обязан их принять, проанализировать и дать ответ. Для ответа есть срок — десять рабочих дней. За это время банк должен разобраться с документами и решить, отказывать компании дальше или нет.

Возможно, после второй проверки банк убедится, что у компании настоящий бизнес и нет причин для отказа. Тогда он обязан сообщить об этом в Росфинмониторинг, а Росфинмониторинг — убрать компанию из списка.

Если банк после второй проверки отказал, а компания с ним не согласна, она вправе пожаловаться в ЦБ. Для этого компания подает текст жалобы на банк и документы о себе.

Для анализа жалоб создана Межведомственная комиссия при ЦБ, которая запрашивает объяснение от банка, почему тот отказал компании. У банка на ответ — три рабочих дня.

ЦБ не просто принимает документы от компании и банка, он сам их проверяет и решает, оставлять компанию в списке или убирать. У ЦБ на решение — двадцать рабочих дней.

В законе нет срока, как быстро Росфинмониторинг обязан исключить компанию из списка. На всякий случай лучше закладывать два месяца — это время займет повторная проверка в банке и ЦБ, если понадобится.

Если банк отказал в счете или переводе, разбираться с отказом лучше сразу. Только этот банк сможет исключить компанию из списка, поэтому неважно, сколько банков согласились работать с компанией, она всё равно останется в списке. И она там будет, пока банк с отказом не отзовет его.

Сервис «Белый бизнес» Модульбанка

Чтобы не тратить время на разбирательства с черным списком, надежнее посмотреть критерии, по которым банк оценивает компанию, и постараться их придерживаться.

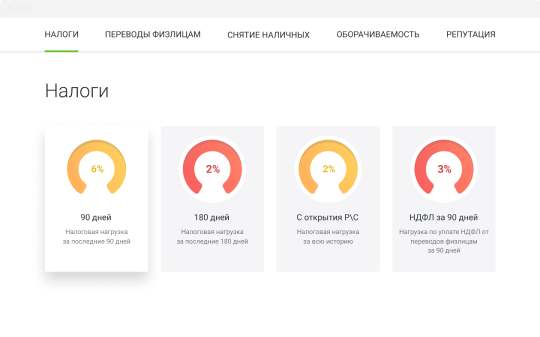

А можно самим ничего не делать и подключить «Белый бизнес» Модульбанка — это сервис, который помогает избежать отказа банка. Для этого он анализирует налоговую нагрузку, переводы физлицам, деловую репутацию партнеров — всего семнадцать критериев.

По итогам анализа компания получает рекомендации: сколько доплатить налогов, какие партнеры могут вызвать подозрение у банка, что не так с переводами или остатком на счете:

«Белый бизнес» могут подключить любые компании и ИП, для этого необязательно быть клиентом Модульбанка.

«Белый бизнес» для контроля рисков

Проверяем надежность партнеров, объем переводов и количество налогов, даем рекомендации, как уберечься от вопросов налоговой.