способ погашения дифференцированный что

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Что такое аннуитетные и дифференцированные платежи по кредиту

По условиям кредитного договора заемщик обязуется вовремя исполнять взятые на себя обязательства. При заключении кредитного договора оговаривается график погашения задолженности. В этой части используется две схемы внесения платежей – аннуитетная и дифференцированная. Каждая из указанных схем состоит из двух частей: процентов по договору и суммы, вносимой на погашение тела кредита (основного долга). Давайте разберемся в чем они отличаются.

Что значит аннуитетный платеж

При использовании такой схемы погашения долга, график платежей составляется таким образом, чтобы совокупный долг разбивался на равные части, каждая из которых является суммой к ежемесячному внесению.

Аннуитетные платежи состоят из двух составляющих: полная сумма начисляемых процентов на сумму основного долга и определенная часть тела кредита. Расчет производится таким образом, чтобы все платежи по графику были одинаковыми. Допускается несущественное отступление от показателей по суммам платежей в самом конце графика. Разница, как правило, составляет несколько десятков рублей.

При такой схеме погашения задолженности упор делается на уплату процентов, на сумму основного долга. По сути, сумма долга примерно до середины графика остается практически неизменной, так как заемщик сначала гасит проценты, рассчитанные при заключении соглашения.

Некоторые банки используют формат аннуитетной схемы, при котором сначала гасятся только проценты, без перехода на сумму основного долга. Такая форма погашения задолженности допускается законодательством. Более того, она используется некоторыми крупнейшими кредитными учреждениями страны.

Бробанк: Следовательно, у аннуитетного графика внесения платежей есть два подвида: когда сумма платежа на 90% состоит из процентов по договору и на 10% от суммы основного долга, и второй подвид, при котором с первого платежа гасятся только проценты по договору в размере 100% от вносимой суммы. Далее все происходит по сценарию из первого примера.

Формула расчета аннуитетного платежа

Вариант с погашением процентов и основного долга считается более распространенным. В первую очередь, он удобен для кредитных организаций, которые таким образом последовательно получают прибыль от заключенного договора без значительного изменения суммы основного долга.

Для расчета аннуитетного платежа необходимо вычислить два основных значения, из которых он складывается. В данном случае это начисляемые проценты (СП) и часть тела кредита (ОД). Пример расчета будет таким:

СП = СК х ПС

Получается, что проценты к погашению вычисляются путем умножения суммы остатка задолженности на месячную ставку, которая делится на единый коэффициент 100. В итоге, величина очередного аннуитетного платежа вычисляется по формуле – АП (платеж) = СП (проценты) + ОД (погашаемая часть долга).

В результате заемщик увидит, что сумма основного долга с каждым вносимым платежом будет уменьшаться незначительно. При наличии числовых значений расчет не составит особых затруднений.

Пример расчета аннуитетного платежа

Наиболее распространенная схема, когда первый платеж включает в себя одновременную уплату процентов и части основного долга.

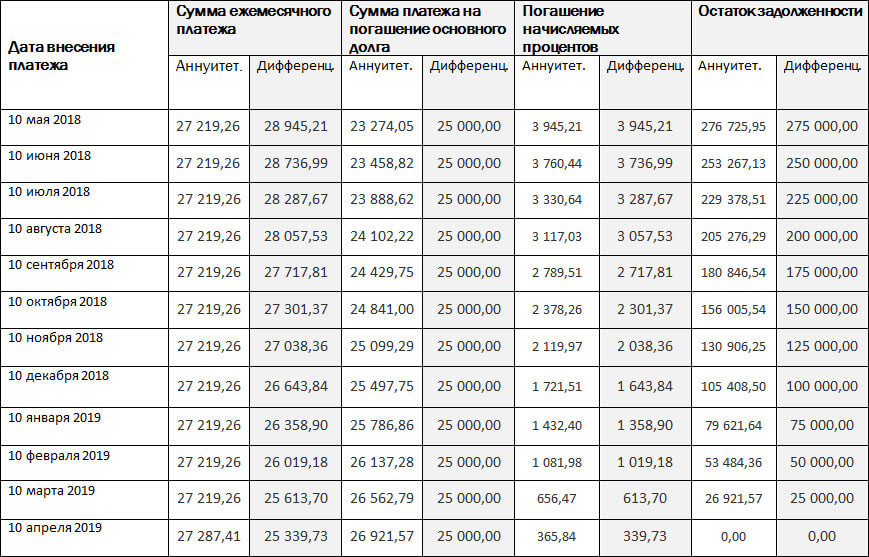

При таких параметрах ежемесячная сумма аннуитетного платежа будет составлять 27 219, 26 рублей. Сумма вычисляется по формуле из расчета, что банк начисляет проценты по договору каждый день.

Совокупная сумма платежа состоит из двух частей: погашение процентов и погашение основного долга. По аннуитетному графику все ежемесячные платежи являются одинаковыми, кроме последнего, который может быть несколько выше остальных.

Это возможно, если общую сумму долга нельзя разделить на необходимое количество равных частей. В таком случае последний платеж включает в себя весь остаток задолженности по кредиту.

| Дата оплаты | Размер платежа | Погашение процентов | Основной долг | Остаток |

| 10.05.2018 | 27 219,26 | 3 945,21 | 23 274,05 | 276 725,95 |

| 10.06.2018 | 27 219,26 | 3 760,44 | 23 458,82 | 253 267,13 |

| 10.07.2018 | 27 219,26 | 3 330,64 | 23 888,62 | 229 378,51 |

| 10.08.2018 | 27 219,26 | 3 117,03 | 24 102,22 | 205 276,29 |

| 10.09.2018 | 27 219,26 | 2 789,51 | 24 429,75 | 180 846,54 |

| 10.10.2018 | 27 219,26 | 2 378,266 | 24 841,00 | 156 005,54 |

| 10.11.2018 | 27 219,26 | 2 119,97 | 25 099,29 | 130 906,25 |

| 10.12.2018 | 27 219,26 | 1 721,51 | 25 497,75 | 105 408,50 |

| 10.01.2019 | 27 219,26 | 1 432,40 | 25 786,86 | 79 621,64 |

| 10.02.2019 | 27 219,26 | 1 081,98 | 26 137,28 | 53 484,36 |

| 10.03.2019 | 27 219,26 | 656,47 | 26 562,79 | 26 921,57 |

| 10.04.2019 | 27 287,41 | 365,84 | 26 921,57 | 0,00 |

Совокупная сумма процентов составляет 26 699,26 рублей. Достаточно сложить все суммы, идущие на уплату процентов, чтобы получилась искомая величина. Полная стоимость кредита может быть выше, чем 326 699,26 рублей (тело кредита + проценты по договору), так как исполнение договора сопровождается побочными расходами со стороны заемщика.

Что значит дифференцированный платеж

В отличие от первого примера, при дифференцированной схеме погашения задолженности график внесения платежей не состоит из одинаковых сумм. Здесь основной упор делается на погашение части основного долга с начислением процентов на эту сумму. Условно этот вариант можно считать противоположным аннуитетной схеме.

Вследствие сложения двух направлений платежа, график, первый взгляд, будет состоять из совершенно разрозненных сумм, которые уплачиваются заемщиком в части исполнения договора. Такой способ погашения задолженности применяется намного реже, чем аннуитентная схема. Обычно дифференцированные платежи используются при краткосрочных кредитных соглашениях.

Формула расчета дифференцированного платежа

Для расчета очередного платежа при дифференцированной схеме исполнения кредитного договора, используется формула:

ДП = СК : ПП + СП.

В формуле применяются следующие значения:

Следовательно, для расчета очередного платежа необходимо сумму основного долга разделить на рассчитанное количество платежей и к этому показателю прибавить сумму рассчитанных процентов. Составляющая СП при дифференцированной схеме рассчитывается по той же самой формуле, какая применялась в случае с аннуитетными платежами.

Пример расчета дифференцированного платежа

При дифференцированном графике платежей начисление процентов производится по той же схеме, которая применяется при применении аннуитетного графика. Все зависит от практики банка, который вправе решать, как именно будут начисляться проценты – каждый день или каждый месяц. На величину процентной ставки этот выбор никак не влияет. В примере ниже проценты начисляются каждый день. Этот вариант применяется банками в 99,9% случаев.

При сложении всех сумм, вносимых на уплату процентов, получается результат — 26 060,27 рублей. Это и будет основная переплата по договору, которую обязан внести заемщик. Основная кредитная нагрузка ложится на заемщика в самом начале исполнения обязательств. Здесь ежемесячный платеж в большей части направлен на погашение основного долга, что уменьшает количество уплачиваемых процентов на оставшуюся сумму долга. Дифференцированная схема практически не применяется банками, так как предполагает уменьшение размера возможной прибыли с кредитного договора.

Какой из вариантов выгодней для заемщика

По одним и тем же условиям кредита сравнительная таблица будет выглядеть именно таким образом. В плане выгоды заемщикам больше подходит дифференцированный график, так как по нему предусматривается меньшая переплата по процентам. В данном случае – 26 060,27 рублей. Основная кредитная нагрузка имеет место в самом начале исполнения обязательств, плюс, разрозненные суммы платежей помешают заемщику спланировать свой бюджет.

При аннуитетном графике заемщик уплачивает больше по процентам. В данном случае переплата равна 26 699,26 рублей. Платежи, за исключением последнего, всегда однородные, поэтому заемщику в каком-роде легче исполнять свои обязательства. При этом разница в расходах будет предусматриваться и при одинаковом значении ПСК. Следовательно, при аннуитетном графике заемщик всегда переплачивает немного больше, чем при дифференцированном.

При расчете процентов в обоих случаях применяется единый алгоритм, но конечное количество процентов по одному примеру будет меньшим, а по другому – большим. Это связано с тем, что по каждой из описанных схем погашения задолженности используется разная скорость уменьшения основного долга.

Если проводить расчет с реальными цифрами, то будет видно, что аннуитетный платеж более удобен в практическом плане. График состоит из одинаковых сумм, поэтому заемщику намного проще спланировать текущий бюджет. Сумма платежа кредита закладывается в обязательные траты, поэтому ощущается не так чувствительно.

Погашение кредита по такой схеме используется большинством кредитных организаций. Но переплата по процентам здесь будет большей, чем в случае с дифференцированным графиком. При крупных суммах кредита разница может быть достаточно значительной.

Дифференцированная схема, с точки зрения для заемщика, заметно выигрывает у альтернативного варианта. Проценты здесь уплачиваются в меньшем количестве, так как сумма основного долга уменьшается быстрее. Но в плане практичности такой вариант крайне неудобен.

Это связано с обязанностью внесения крупных сумм в самом начале исполнения обязательств, что может негативно сказаться на финансовом положении заемщика. Помимо этого, заемщиком очень сложно спланировать бюджет при таком варианте исполнения обязательств. Суммы постоянно меняются, поэтому план месячных расходов придется постоянно пересматривать.

В финансовом плане намного выгодней дифференцированная схема внесения платежей, так как здесь предусматривается меньшая переплата по процентам. Но более удобным является аннуитетный график, с неизменными в течение всего срока суммами платежей.

Выбор схемы погашения остается за банком

Кредитный договор считается двусторонней сделкой, поэтому его условия должны согласовываться сторонами до подписания. Кредитные организации не предлагают заемщикам возможность выбора графика платежей, что не является существенным нарушением.

Крупные банки используют аннуитетную схему, которая назначается по каждому договору по умолчанию. Заемщики имеют право подать заявление с указанием изменения графика платежей на дифференцированный.

Дифференцированный платеж

Дифференцированный платеж – универсальная и самая выгодная система погашения любого кредита. Найти отечественный банк, который работает по такому принципу не просто, но возможно. Время, потраченное на поиски, с лихвой компенсируется удобством и выгодой в процессе погашения займа.

Дифференцированный платеж

Дифференцированные платежи как схема погашения кредита удобна тем, что заемщик рассчитывается с кредитором путем выплат равных частей тела кредита на фоне планомерного уменьшения ежемесячной суммы платежа. Происходит это за счет уменьшения тела кредита и сокращения объема процентной части.

Единственным недостатком дифференцированной системы считается необходимость подготовиться к серьезной финансовой нагрузке в начале срока кредитования. И если при оформлении потребительского кредита речь идет о первых месяцах, то в случае подписания договора автокредитования или ипотеки самыми тяжелыми будут первые несколько лет.

Аннуитетные и дифференцированные платежи

Аннуитетные схемы погашения кредита кажутся большинству заемщиков более удобными, поскольку сумма ежемесячного взноса остается фиксированной на протяжении всего периода погашения. Но этот принцип разработан банкирами специально, чтобы сократить путь к потенциально большему размеру дохода. Если сравнивать сумму переплаты по дифференцированному кредиту и аннуитету при одинаковых условиях выдачи займа, цифры гарантированно скажут в пользу первого варианта.

Несмотря на кажущуюся простоту, большая часть первых аннуитетных платежей процентная. Фактически это означает, что в первые несколько лет заемщик оплачивает банку стоимость кредита, и только после этого начинает уменьшаться реальная сумма задолженности.

Схема дифференцированного платежа

Если вы готовы работать на перспективу и значительно урезать текущие расходы на начальном этапе кредитования – выбирайте займ с дифференцированной системой погашения. Первые месяцы, а в ряде случаев и годы пролетают достаточно быстро, зато большую часть периода погашения заимствованных средств ежемесячный платеж станет более щадящим для кошелька и менее обременительным для семейного бюджета.

Среди финансовых продуктов российской банковской системы дифференцированные алгоритмы погашения предлагаются преимущественно в рамках ипотечного кредитования, хотя отдельные учреждения занимаются потребительским кредитованием по такому же принципу. При оформлении долгосрочного кредита финансовые аналитики настоятельно рекомендуют внимательнее присмотреться к возможности оформления займа на условиях погашения дифференцированными платежами.

Расчет дифференцированного платежа

Рассчитать сумму дифференцированного платежа несложно. Достаточно сумму кредита разделить на количество месяцев периода кредитования, после чего остается составить удобный для заемщика график платежей. Процентная часть платежа уменьшается с каждым месяцем, поскольку начисляется на постоянно уменьшающийся объем тела кредита.

Универсальная формула расчета месячного дифференцированного платежа выглядит следующим образом: х= s/n+s*P*d/G/100

Расшифровка значений формулы:

х – ежемесячный дифференцированный платеж;

s– размер тела кредита на дату расчета процентной части по очередному платежу;

P – размер годовой процентной ставки;

d – количество дней в расчетном периоде;

G – количество дней в текущем году;

N – число оставшихся процентных периодов (месяцев).

Совет от Сравни.ру: У дифференцированных и аннуитетных кредитов есть свои плюсы и минусы. Но если задействовать чистую арифметику и определить итоговый финансовый результат, оформление займа с дифференцированной системой погашения более выгодно для заемщика и менее привлекательно для коммерческого банка.

Дифференцированные и аннуитетные платежи

Вы ошибаетесь, если думаете, что беря кредит, будете возвращать его частями. Забыли про начисляемый процент? С его начислением всё непросто…

В описание любого кредитного продукта обязательно написано, что кредит погашается ежемесячно аннуитетными или дифференцированными платежами. Банк либо указывает конкретный способ погашения, либо предлагает клиенту сделать выбор самостоятельно.

Аннуитетный платеж остается неизменным в течение всего срока действия кредитного договора. Это значит, что каждый месяц вы будете платить за займ равными долями, которые состоят из начисленных процентов за кредит и части, списывающейся в счёт основного долга.

В случае же с дифференцированными платежами ваш платёж с каждым месяцем будет уменьшаться за счёт того, что долг будет гаситься равными долями, а проценты будут начисляться ежемесячно на остаток долга.

Преимущество аннуитетных платежей заключается в их неизменности. Заёмщику известна сумма, которую он должен платить каждый месяц в установленный срок. Больше никаких цифр держать в своей голове ему не надо. При дифференцированных платежах пользователю кредита будет необходимо постоянно уточнять, сколько денег ему нужно платить в последующий раз.

Также, при дифференцированных платежах суммы, которые вы будете вносить в первые месяцы действия кредитного договора, будут больше, нежели чем при аннуитетной схеме. Следовательно, чтобы получить кредит на таких условиях, ваша платежеспособность должна быть чуть выше (примерно на 20-25%), чем у заёмщика, погашающего кредит равными долями. Но в итоге по истечении некоторого времени все изменится, и такой заемщик будет платить меньше, чем второй.

Допустим, каждый из заемщиков взял на 1 год в банке кредит на 100 тыс. рублей под 17% годовых. Тот из них, кто воспользуется аннуитетными платежами, должен будет вносить каждый месяц по 9 120,48 рубля. Для него стоимость кредита составит 9 472,18 рубля. А тот, кто взял заем с дифференцированными платежами, в первый месяц должен будет внести на счёт банка 9 750 рублей, во второй – 9 631,94 рубля, в третий – 9 513,89 рубля, а последний его платеж будет равняться 8 451,43 рубля. В общей сложности он переплатит банку 9 208,34 рубля. Сравнив два полученных показателя, мы увидим, что разница в переплате составит 263,84 рубля. При больших суммах и сроках кредита, в том числе при ипотеке, этот показатель будет более впечатляющим.

При этом обольщаться сильно не стоит, в 99 случаях из 100 банки используют аннуитетную формулу расчёта.

Но если вам все-таки удалось найти банковское предложение, по которому вы имеете право самостоятельно выбрать схему платежей, не торопитесь отдавать свое предпочтение в пользу будущей экономии. Исходить нужно исключительно из своих сегодняшних возможностей.

Совет Сравни.ру: В первую очередь обращайте внимание на процентную ставку по кредиту, а не на тип платежей. Вам повезёт, если вы найдёте займ с минимальной переплатой и дифференцированной системой возврата долга.

Аннуитетный платёж по кредиту

При формировании графика платежей по кредиту банки применяют аннуитетную или дифференцированную схему. Чаще всего актуален именно аннуитетный платеж, так как он более выгоден банку и удобен заемщику. При нем клиент выплачивает первым делом банку проценты, сам же основной долг закрывается медленно и в основном к концу графика.

Рассмотрим, что собой представляет аннуитетный платеж, как выглядит график гашения при такой схеме. Изучим и дифференцированную схему, к каким кредитным продуктам она применяется. Какую схему лучше выбрать заемщику, и возможен ли вообще этот выбор. Об этом — на Бробанк.ру.

Что такое аннуитетный платеж

Это схема составления графика платежа по кредиту, при которой заемщик каждый месяц вносит на счет идентичную сумму. Это удобно клиенту, не нужно постоянно держать руку на пульсе. Есть точная сумма и дата внесения оплаты, которая также каждый месяц остается неизменной.

Банк тоже получает от этого выгоды:

Аннуитетными платежами погашаются большинство выдаваемых российскими банками кредитов. Это наличные ссуды любых видов, автокредиты, товарные кредиты, программы банков для бизнеса, залоговые и ипотечные ссуды.

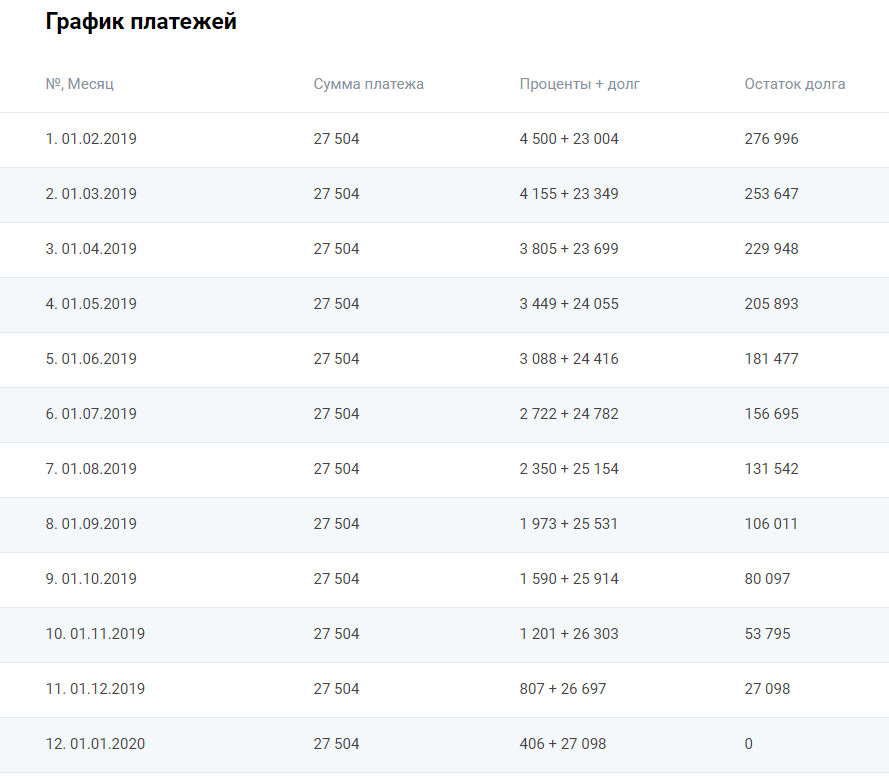

Пример графика

Для примера рассмотрим вот такую схему аннуитетных платежей, при которой заемщик берет в долг 300000 рублей на 12 месяцев под 18,5% годовых. Расчет проведен на универсальном кредитном калькуляторе с Бробанк.ру:

При таком раскладе переплата составит 30048 рублей, ежемесячный платеж — 27504 рубля.

Мы видим, что гашение проводится ежемесячно аннуитетными платежами. Что это значит? Заемщик каждый месяц к определенному числу должен положить деньги на счет в необходимой сумме. В эту дату, которая каждый месяц остается одинаковой, система спишет деньги.

Сумма платежа тоже каждый месяц одинаковая. Но вот в следующем столбце каждый месяц фигурирует разная сумма. Дело в том, что при аннуитетном методе погашения кредита платеж каждый раз состоит из разных составляющих: часть — это начисленные проценты, вторая часть — основной долг, то есть сумма, которая уходит на закрытие тела кредита.

Формула такая:

х — размер ежемесячного платежа;

S — сумма выданного кредита;

P — 1/12 части процентной ставки. Ставка годовая, а платеж ежемесячный, поэтому нужно вычислить, какая ставка применяется в месячном выражении;

N — срок кредитования.

График оплаты формируется автоматически с помощью формулы, введенной в систему. Самостоятельно делать расчеты заемщикам не нужно.

Состав аннуитетного платежа

Каждый месяц состав платежа будет меняться. Если вы обратите внимание, то большую часть первой платежки составляют именно проценты за пользование кредитными средствами. Основной же долг погашается медленно.

Но с каждым месяцем доля основного долга становится больше и достигает максимума к концу срока кредитования. В итоге большая часть процентов выплачивается примерно в первой трети всего срока, дальше пойдет более активное закрытие основного долга.

Аннуитетный метод предполагает, что проценты начисляются на текущую остаточную задолженность. Но заемщик каждый месяц вносит платеж, и эта остаточная сумма уменьшается. В итоге в следующем периоде ставкой будет облагаться меньшая сумма и так далее.

Вот и получается, что каждый последующий платеж меняет состав, сумма начисленных процентов сокращается.

Что собой представляет дифференцированная схема

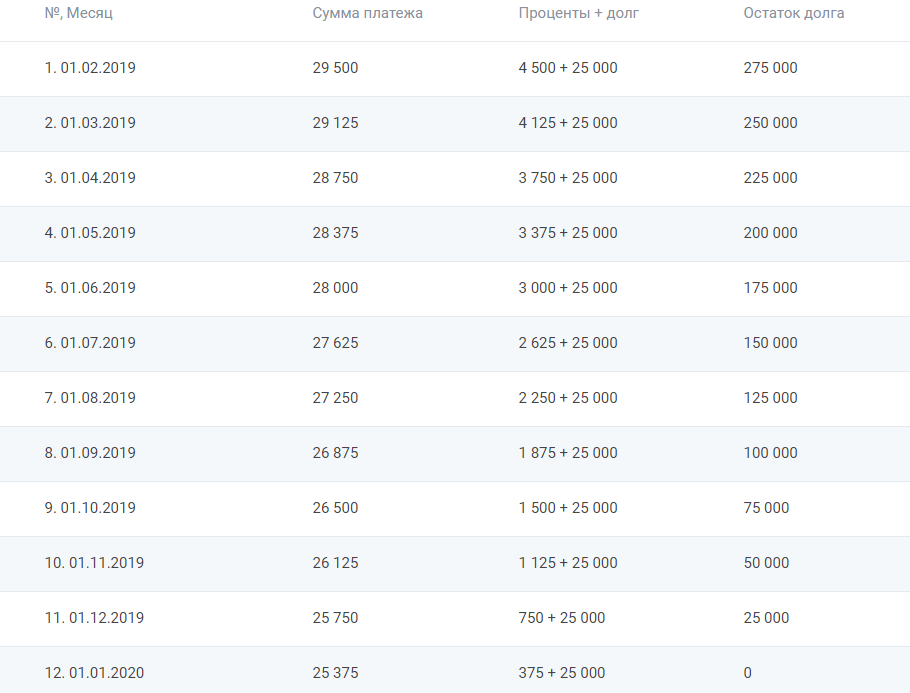

Для примера рассмотрим и ее. Снова делаем расчет того же кредита, что указан выше, на кредитном калькуляторе Бробанк.ру, но с условием расчета по дифференцированной схеме. Вот что получаем:

При таком раскладе переплата составит 29250 рублей, ежемесячный платеж — 29500 с постепенным уменьшением до 25375 руб/мес.

В этом случае состав регулярного платежа уже совершенно иной. Сумма основного долга остается неизменной для каждого месяца. Просто выданный лимит делится на число месяцев заключения договора. А дальше все также на конкретный для каждого месяца остаточный долг начисляются проценты.

При дифференцированной схеме сумма первого платежа — большая, постепенно она становится все меньше. К концу срока выплаты заемщик отдает банку меньше всего.

Плюсы и минусы для заемщика

Для начала рассмотрим преимущества кредита с аннуитетными платежами:

Главный минус — более высокая общая переплата. Но если сделать расчеты, то становится видно, что при небольшой сумме и коротком сроке это не так очевидно. Например, в нашем случае это переплата в 30048 рублей при аннуитетном способе оплаты и 29250 при дифференцированном. Всего 800 рублей за год.

Также минус ждет тех, кто планирует досрочное погашение кредита. При аннуитете заемщик первым делом погашает проценты. И часто заемщики, которые, например, брали кредит на 5 лет, а пошли через 1 год его выплачивать, удивляются, что остаточный долг мало изменился. То есть приходит понимание, что платежи шли “впустую”.

При дифференцированной оплате закрытие основного долга проходит более равномерно, поэтому и сумма для досрочного гашения будет меньше. Например, в приведенном же выше примере: 150 000 по итогу 6-го месяца и 156 700 при аннуитете. И чем больше и длительнее ссуда, тем более ощутима разница.

Наглядное сравнение схем по переплате

Аннуитетное погашение приоритетно для банка, оно практически всегда идет по умолчанию. Если вы берете простой кредит наличными, тот же автокредит или товарную ссуду, она будет погашаться именно так.

Дифференцированные схемы предлагаются банками крайне редко. Часто, даже если банк предоставляет возможность выбора метода формирования графика, он это особо не афиширует.

Дифференцированные схемы если и применяются, то только к самым крупным ссудам. Это ипотеки, кредиты под залог недвижимости, весомые бизнес-кредиты.

Для примера сделаем расчет крупного кредита суммой в 300000 рублей, который заемщик взял под 12% годовых на длительный срок. Сравним аннуитетную схему погашения этого кредита и дифференцированную для разных сроков заключения договора.

Наглядный пример разницы переплаты:

| Схема/срок | 5 лет | 7 лет | 9 лет | 11 лет | 13 лет | 15 лет |

| Аннуит | 1,004 млн | 1,448 млн | 1,919 млн | 2,416 млн | 2,937 млн | 3,480 млн |

| Диффер | 915 тыс | 1,275 млн | 1,635 млн | 1,995 млн | 2,355 млн | 2,715 млн |

Так что, погашение кредита аннуитетными платежами становится гораздо менее выгодное, если речь о приличной сумме и длительном сроке. Поэтому, если вы планируете получить большую ссуду, поинтересуйтесь в банке о возможности выбора схемы оплаты. Но выбирайте с учетом удобства оплаты. Помните, что при дифференцированной схеме первые месяцы придется выкладывать приличные суммы.