система управления рисками что это

Система управления рисками

Любая компания в своей деятельности постоянно сталкивается с той или иной степенью неопределённости. С одной стороны, неопределённость открывает для бизнеса новые возможности. С другой – может являться причиной рисков для компании.

Риск – это вероятность негативного влияния неопределённости на цели компании.

В более узком смысле, риск – потенциальная возможность потери ресурсов или недополучения доходов вследствие наступления тех или иных событий.

Инструментом, позволяющим руководству компании принимать управленческие решения в условиях неопределённости и связанных с ней рисков, одновременно используя возможности, является эффективно действующая в компании система управления рисками.

Согласно общепринятому стандарту управления рисками ERM COSO – «Управление рисками организации – это процесс, осуществляемый советом директоров, менеджерами и другими сотрудниками, который начинается при разработке стратегии и затрагивает всю деятельность организации. Он направлен на выявление потенциальных событий, которые могут влиять на организацию и управление связанным с этими событиями риском, а также на осуществление контроля за непревышением риск-аппетита организации и предоставлением разумной уверенности в достижении целей организации».

Компонентами эффективной системы управления рисками компании являются:

Внутренняя среда

Характеризуется общей философией компании в отношении риска и его управления, а также степенью включённости всех сотрудников компании в процесс управления рисками.

Одним из важных проявлений философии компании в отношении риска является определение риск-аппетита компании – той степени риска, которую руководство компании считает допустимой в процессе деятельности.

Установленные в компании этические ценности и стандарты поведения также во многом определяют внутреннюю среду процесса управления рисками.

Выявление рисков

Выделение рисков компании среди потенциальных событий, имеющих внутренние или внешние по отношению к компании причины, и оказывающих отрицательное влияние на цели компании. Выявление и идентификация рисков должна производиться в привязке к целям компании.

Включает в себя определение классификации для ранжирования рисков в зависимости от внутренних и внешних факторов влияния.

Руководством компании определяются и утверждаются методы выявления рисков. Чаще всего это сочетание различных методов и вспомогательных средств. Методы выявления рисков предполагают проведение анализа как прошлого, так и возможного будущего.

Активное выявление потенциальных рисков формирует основу для их оценки и разработки мероприятий по реагированию на риски.

Формализованным выражением компоненты выявления рисков в компании может служить реестр рисков компании с обозначением присущих каждому риску классификационных признаков.

Оценка рисков

Выявленные риски оцениваются с точки зрения степени влияния на достижение целей компании. Целью оценки рисков является определение плана действий, которые следует предпринять.

Главные показатели оценки риска – вероятность его возникновения и степень влияния.

Оцениваются присущие и остаточные риски. Присущий – риск при отсутствии со стороны руководства действий по изменению вероятности или степени влияния риска. Остаточный – риск, остающийся после принятия руководством мер по реагированию на данный риск.

Методология оценки рисков, как правило, включает в себя как количественные, так и качественные методы. Определение количественных методов оценки рисков предполагает разработку и использование различных математических моделей – статистических, вероятностных, сравнительных, сценарных и проч.

Результаты оценки рисков фиксируются в принятых в компании документах системы управления рисками, таких как:

Реагирование на риски

Руководство компании определяет перечень возможных мероприятий, позволяющих привести выявленные риски в соответствие с установленным в компании уровнем риск-аппетита.

Общепринятыми способами реагирования на риски являются:

Способ реагирования на конкретный риск выбирается с учётом его положения в карте рисков компании – показателей вероятности наступления и степени влияния на цели компании.

При определении способа реагирования на риск, оценивается соотношение затрат и выгод от потенциальной реакции на риск.

После выбора способа реагирования, разрабатывается план мероприятий по применению выбранного способа реагирования.

Контроль исполнения

Цель данной компоненты системы управления рисками – обеспечение обоснованной уверенности руководства компании в эффективном исполнении выбранных действий по реагированию на риски.

Представляет собой утверждённый в компании набор действий и процедур, обеспечивающих надлежащее исполнение принятых в компании мер реагирования на риски.

Контрольные процедуры могут быть превентивными, поисковыми, коррективными, ручными и автоматизированными, и т.д.

Контрольные процедуры проводятся на всех уровнях управления компанией – от высшего руководства до непосредственных исполнителей процессов.

Информационная инфраструктура

Компонент определяет формы, сроки и способы передачи информации, необходимой для функционирования системы управления рисками в компании.

Информационная инфраструктура системы управления рисками должна обеспечивать:

Мониторинг

Мониторинг – регулярный периодический процесс оценки полноты и эффективности функционирования всех компонентов системы управления рисками компании.

Цель проведения мониторинга – поддержание в актуальном состоянии системы управления рисками компании с учетом возникающих изменений – условий деятельности компании, изменений целей и структуры компании, кадровых изменений, возникновения новых бизнес-процессов и т.п.

Объём и периодичность мониторинга процесса управления рисками зависят от значимости рисков, важности реагирования на риск и проводимых контрольных процедур.

Методология проведения мониторинга может включать в себя применение приемов анкетирования, методов сравнительного анализа, формирование специальной отчётности.

Важным элементом мониторинга является актуализация внутренней нормативно-правовой базы, регулирующей функционирование системы управления рисками компании.

Система управления рисками оказывает влияние на достижение целей компании, в том числе и стратегических. Поэтому эффективная система управления рисками компании также предъявляет особые требования и выводит на новый уровень систему внутреннего контроля компании.

Учитывая опыт консультантов ФинЭкспертизы в проектах построения систем управления рисками, можно выделить следующие этапы внедрения системы управления рисками компании:

Специалисты ФинЭкспертизы готовы предложить Вам инструмент, позволяющий принимать взвешенные управленческие решения в условиях неопределённости, правильно оценивать степень и уметь управлять рисками, добиваться более эффективных результатов на рынке.

Система управления рисками

Система управления рисками — комплекс правил, документов и мероприятий по идентификации, оценке рисков, реагированию на риски, а также мониторингу и контролю их уровня.

Система риск-менеджмента НРД, содействуя устойчивому развитию российского финансового рынка в соответствии с международными стандартами, ориентирована на эффективное управление рисками как самой компании, так и рисками участников инфраструктуры финансового рынка.

Основная цель системы риск-менеджмента — обеспечить надежную работу ключевых направлений деятельности компании, поддержать их стабильное развитие, гарантировать выполнение обязательств перед акционерами, клиентами, регулятором и другими заинтересованными лицами. Таким образом, деятельность в области управления рисками охватывает все направления бизнеса НРД:

Система управления рисками НРД позволяет принимать управленческие решения, руководствуясь риск-ориентированным подходом, планировать капитал с учетом рисков, присущих деятельности НРД, а также обеспечивать выполнение НРД своих стратегических целей и обязательств перед акционерами, регуляторами, клиентами, контрагентами и иными заинтересованными лицами.

При управлении рисками НРД руководствуется требованиями и рекомендациями Банка России и других регулирующих органов, а также международными стандартами в области управления рисками, такими как: ISO 31000:2009 Risk Management: Principles and guidelines, COSO ERM, CPMI IOSCO Principles for financial market infrastructures.

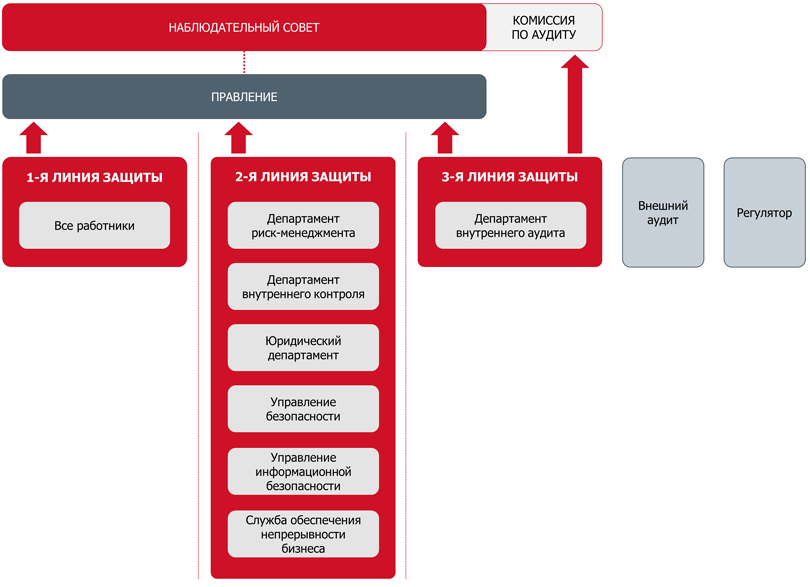

Организационная структура системы управления рисками основывается на модели 3-х линий защиты, представленной на рисунке,согласно которой структурные подразделения в соответствии со своими полномочиями формируют одну из линий защиты в рамках процесса управления рисками.

1 линия защиты представлена владельцами рисков — работниками НРД, задачами которых является постоянный мониторинг и контроль рисков, присущих ежедневной бизнес-деятельности, а также разработка и применение контролей в целях минимизации рисков.

2 линия защиты представлена подразделениями, ответственными за организацию процессов и применение инструментов риск-менеджмента, задачами которых является внедрение эффективных методов управления рисками, методологическая и консультационная поддержка 1 линии защиты при разработке контролей и определении приемлемого уровня рисков, а также подготовка отчетности по вопросам риск-менеджмента, содержащей актуальную и достаточную информацию о рисках НРД.

3 линия защиты представлена Департаментом внутреннего аудита, задачами которого является независимая оценка эффективности процессов и достаточности контролей, соответствия процессов требованиям законодательства и внутренним документам НРД, а также предоставление органам управления НРД независимой оценки существующих рисков и контролей и рекомендаций по устранению выявленных замечаний, в том числе в рамках проверки системы управления рисками.

Правление НРД осуществляет мониторинг и контроль функционирования системы управления рисками посредством утверждения методологии по управлению рисками, получения регулярной отчетности по рискам, принятии управленческих решений с учетом рисков.

Наблюдательный совет/Комиссия по аудиту определяют стратегию развития системы управления рисками, осуществляют контроль над ее функционированием посредством получения регулярной отчетности по рискам, а также определяют величину экономического капитала НРД, необходимую для покрытия потерь в случае реализации значимых рисков, в том числе в условиях стресса.

Внешний аудит подтверждает финансовую отчетность НРД, а также осуществляет независимую и объективную оценку процессов НРД и установленных в них контролей, а также системы управления рисками в НРД (тексты аудиторских отчетов).

Регулятор устанавливает требования к системе управления рисками и осуществляет оценку соответствия системы управления рисками установленным требованиям.

О страховании рисков

12 марта 2021 г. НРД и СПАО «Ингосстрах» заключили договор комплексного страхования профессионального участника рынка ценных бумаг (Полис №433-020306/21) на новый срок.

Период страхования — с 01 апреля 2021 г. по 31 марта 2022 г. включительно.

Страховая сумма по договору установлена в размере 65 млн. долларов США.

Страховое покрытие распространяется на имущественные интересы НРД (страхователь), связанные с нанесением ему ущерба в результате финансовых и электронных компьютерных преступлений (умышленных действий работников страхователя и третьих лиц), а также на имущественные интересы клиентов НРД, связанные с нанесением им убытков в результате нарушения страхователем своей профессиональной деятельности.

В рамках полиса застрахована вся деятельность НРД, осуществляемая им в соответствии с имеющимися лицензиями, учредительными документами и договорами.

НРД приобретает программы комплексного страхования на протяжении более 10 лет. За указанный период страховых случаев не возникало.

Реквизиты страховой организации:

Полное фирменное наименование: Страховое публичное акционерное общество «Ингосстрах»

Сокращенное фирменное наименование: СПАО «Ингосстрах»

Место нахождения: Россия, 117997, Москва, ул. Пятницкая, д. 12, стр. 2

ИНН: 7705042179

ОГРН: 1027739362474

Расчетный счет: 40701810000060000001,

БАНК ВТБ (ПАО), г. МОСКВА,

БИК: 044525187,

Корр. счет: 30101810700000000187

Лицензии СИ №0928, СЛ №0928, ОС №0928-02, ОС №0928-03, ОС №0928-04, ОС №0928-05, ПС № 0928 на осуществление страхования и перестрахования выданы 23.09.2015г. Центральным Банком Российской Федерации без ограничения срока действия.

Небанковская кредитная организация акционерное общество «Национальный расчетный депозитарий» (НКО АО НРД) – центральный депозитарий Российской Федерации. Статус центрального депозитария присвоен ФСФР России приказом № 12-2761/ПЗ-И от 6 ноября 2012 г. Лицензия № 045-12042-000100 от 19 февраля 2009 г. профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности, выданная ФСФР России. Лицензия № 3294 на осуществление банковских операций, выданная 4 августа 2016 г. Банком России. Лицензия № 045-00004-000010 от 20 декабря 2012 г. на осуществление клиринговой деятельности, выданная ФСФР России. Лицензия № 045-01 от 28 декабря 2016 г. на осуществление репозитарной деятельности, выданная Банком России. Местонахождение: г. Москва, ул. Спартаковская, дом 12.

Обработка персональных данных на сайте осуществляется в соответствии с «Положением об обработке персональных данных». Настоящим, продолжая работу на сайте, вы подтверждаете, что ознакомились с Положением об обработке персональных данных НКО АО НРД, даете свое согласие НКО АО НРД на обработку ваших персональных данных в соответствии с условиями указанной политики, а также даете свое согласие на автоматизированную обработку ваших персональных данных (файлы cookie, сведения о действиях, которые вы совершаете на сайте, сведения об используемых для этого устройствах, дата и время сессии), в т.ч. с использованием метрических программ Яндекс.Метрика, Google Analytics, путем совершения следующих действий: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, блокирование, удаление, уничтожение, передача (предоставление, доступ) третьим лицам, предоставляющим НКО АО НРД сервис по метрическим программам.

Обработка данных осуществляется в целях улучшения работы сайта, совершенствования продуктов и услуг НКО АО НРД, определения предпочтений пользователя, предоставления целевой информации по продуктам и услугам НКО АО НРД. Настоящее согласие действует с момента его предоставления и в течение всего периода использования сайта.

В случае отказа от обработки данных метрическими программами вы проинформированы о необходимости прекратить использование сайта или отключить файлы cookie в настройках браузера..

Построение системы управления рисками: как обезопасить свой бизнес

Вопросы, рассмотренные в материале:

Управление рисками — это многоступенчатый комплекс последовательных действий, направленных на выявление, оценку и снижение возможных негативных последствий и потерь во время и после реализации проекта. Основной целью управления рисками является эффективное использование капитала и максимизация дохода. Построение системы управления рисками имеет приоритетное значение для развития успешного бизнеса.

В чем смысл построения системы управления рисками

Построение системы управления рисками в организации позволяет нейтрализовать или свести к минимуму вероятность возникновения неблагоприятного результата деятельности и снизить убытки предприятия.

Риск-менеджмент — это система, направленная на управление риском. Она включает в себя ряд стратегических, тактических, проектных и оперативно-производственных мероприятий. Системный и целенаправленный подходы обеспечивают высокую управленческую функциональность менеджмента. Для реализации поставленных задач и достижения цели используются все методы эффективного руководства предприятием: перераспределение финансов, логистика, учет, анализ продаж и т.д. Комплексная антирисковая система обеспечивает возможность:

Функциональная неопределенность плохо коррелирует с масштабами деятельности. Системный и оперативный менеджменты, организованные на крупных предприятиях, намного эффективнее, чем методы опытного исследования, которые активно используются руководством небольших фирм. В маленьких компаниях резко увеличивается себестоимость управления, повышается количество факторов риска. Поэтому одним из наиболее важных условий эффективной деятельности является построение системы управления рисками на предприятии любой величины. Особое значение имеет системность антикризисных мер.

Непосредственными объектами контроля являются неблагоприятные события и экономические отношения на их фоне, а также рисковые инвестиции. Управленческие субъекты рассматриваются в двух аспектах: в широком смысле — это весь коллектив компании, включая руководство, а в узком смысле — это специально уполномоченные менеджеры, сотрудники и подразделения предприятия. В ситуации риска управленческие цели и задачи должны быть неразрывно связаны со всеми стадиями развития компании.

Топ-3 статей, которые будут полезны каждому руководителю:

10 нюансов построения системы управления рисками

Особенности построения системы управления рисками в России

Современные реалии в России осложняют процесс построения, внедрения и реализации системы управления рисками на небольших предприятиях. Развитие риск-менеджмента возможно только в крупных и средних по величине компаниях, где регулярно разрабатываются элементы антирисковой программы. И если в странах Запада преобладают системные, комплексные и многофакторные подходы к построению системы управления рисками в корпорации, то российский риск-менеджмент развивается поэтапно и чаще всего обусловлен остро назревшей потребностью, например, экологическими или техногенными обстоятельствами, которые влияют на качество грузоперевозок и могут привести к убыточности предприятия.

Построение российской системы управления рисками (СУР) происходит по-другому. Историческое зарождение института СУР началось в компании. Постепенно антирисковая система расширяла свою функциональность за счет добавления в нее новых элементов и «опций». В компаниях со структурой олигополии или монополии, на предприятиях с привлечением иностранного капитала, как правило, реализуется западный подход формирования СУР. Но в отечественном бизнесе не всегда соблюдается комплексный метод, внедрение СУР происходит по индивидуальному уникальному алгоритму. Это объясняется определенными причинами:

Чтобы понять и оценить практическую значимость СУР, достаточно проанализировать статистику потерь от непредвиденных ситуаций за несколько последних лет, а затем отследить динамику убыточности. Для этого следует произвести расчеты: из показателя снижения убытков вычесть расходы на внедрение СУР. Такое несложное вычисление, положенное в основу KPI для руководителей подразделений и риск-менеджеров, позволяет оценить эффективность построения системы управления рисками в компании.

СУР — это не единственный компонент, который на регулярной основе необходимо включать в систему менеджмента российских предприятий. Для построения и развития СУР потребуется время и определенные усилия. Но международная практика уже доказала эффективность антирисковых систем управления. Современные реалии подтверждают необходимость разработки отечественной методики, подобной COSO. Для ее создания можно использовать зарубежный опыт и национальные стандарты. Владельцам бизнеса рекомендуется не бояться экспериментов и смело внедрять КСУР в систему менеджмента предприятия.

Что именно оценивает система управления рисками

Временной период оценки рисков определяется специалистами подразделения экономической безопасности компании. Руководству ежеквартально предоставляются риск-отчеты.

Оценка финансовых рисков (валютных, процентных, ликвидности) выполняется с помощью методики сценарного моделирования. Имитируется стоимость риск-объектов с применением функциональной зависимости их цены от значений риск-факторов: курсов валют, рыночных процентных ставок, котировок ценных бумаг, прайса услуг компании. Итоговый результат оценки выражается возможными отклонениями сметы риск-объекта организации от запланированного в бюджете показателя.

Оценка кредитных рисков отдельных заемщиков и кредитного портфеля компании выполняется с учетом количественных факторов кредитоспособности и качественных показателей. Составляется прогноз кредитного качества заемщиков и рисков, связанного с невыполнением обязательств перед компанией (задержкой платежей, неполным погашением долга). Такой анализ делается с целью выявления возможных убытков по всем операциям прямого и косвенного кредитования.

Оценка риска ликвидности выполняется для прогнозирования неблагоприятного влияния различных факторов (курса валют, процентных ставок, темпов роста инфляции, стоимости услуг компании, потери ключевых бизнес-партнеров, рыночной концентрации, результативности системы управления ликвидностью, эффективности бюджетирования и кассового планирования) на ликвидность предприятия. Конечным результатом является сценарий возможных разрывов ликвидности, которые при возникновении неблагоприятной ситуации свидетельствуют о том, что организация не может мобилизовать финансовые ресурсы на приемлемых условиях для того, чтобы обеспечить свои обязательства при отсутствии сбалансированности структуры активов и пассивов.

Оценка деловых рисков заключается в составлении прогноза изменения стоимости риск-объектов от значений риск-факторов: планируемой клиентской базы, объема потребления продукции и услуг компании.

Финансовый директор через определенный промежуток времени проводит стресс-тестинг и бэк-тестинг расчетных моделей, которые используются для оценки.

Построенная система управления рисками оценивает отрицательные последствия внешней среды в части политических и налоговых рисков.

1. Оцениваются неблагоприятные изменения во внутренней системе Российской Федерации и угрозы, связанные с международными событиями.

2. Результатом оценки нежелательных политических рисков являются возможные преобразования количественных показателей риск-объектов вследствие происходящих событий в политике.

3. Прогноз налоговых рисков основывается на вероятных изменениях экономической и политической ситуаций в России и странах, принимающих участие в инвестиционных проектах компании. К негативным последствиям относятся: усиление налоговой нагрузки, введение налоговых санкций, изменение таможенных пошлин, появление новых административных барьеров. В оценку операционных рисков входит составление прогноза функционирования организационной, производственной, коммерческой, техногенной структуры и работы персонала.

4. Для оценивания неблагоприятных изменений организационной структуры выполняется построение проективной таблицы целей компании на ее организационную структуру. Такой подход позволяет проанализировать, насколько цели и задачи структурных подразделений и высшего руководства предприятия соответствуют его стратегическим целям и задачам.

5. Основные факторы производственных рисков:

6. Основные факторы коммерческих рисков:

7. При планировании техногенных рисков эксперты изучают и анализируют условия эксплуатации и надежности, показатели избыточной нагрузки технических средств. Они прогнозируют объективную возможность возникновения внезапной аварийной ситуации, предсказывают ее масштабы, сценарий развития и негативные последствия, рассчитывают убытки, которые может понести компания.

8. Прогноз рисков персонала основывается на показателях, которые отражают эффективность деятельности организации и ее отдельных работников.

Как происходит управление разными типами рисков

Финансовый директор компании вместе с подразделением, ответственным за построение системы управления рисками в корпорации, разрабатывает несколько наиболее результативных стратегических вариантов СУР. Для каждой разновидности стратегии прогнозируется величина снижения отрицательного воздействия, рассчитывается экономическая эффективность и затраты на проведение антирисковых мероприятий. Все варианты утверждаются Генеральным директором компании. Далее антирисковые мероприятия, одобренные руководителем предприятия, включаются в финансово-хозяйственный план компании, который тоже утверждается в установленном порядке. Коммерческий директор обеспечивает реализацию запланированных действий и контроль исполнения принятых управленческих решений.

Построение и реализация СУР основывается на двустороннем и дифференцированном подходе. Такой подход при осуществлении СУР предполагает:

Процесс воздействия на риск-объекты и риск-факторы на стадии принятия управленческих решений осуществляется для спрогнозированных неблагоприятных событий, убытки от которых заранее рассчитаны.

Дифференцированный подход к риск-менеджменту заключается в возможности выбора наиболее эффективного способа для управления непредвиденной ситуацией в зависимости от ее вида.

Выбор того или иного метода управления осуществляется финансовым директором компании и подразделением, ответственным за построение системы управления рисками. За методическое руководство отвечает отдел экономической безопасности предприятия.

Мероприятия финансового риск-менеджмента:

Финансовый риск-менеджмент осуществляет коммерческий директор.

Мероприятия кредитного риск-менеджмента:

Кредитный риск-менеджмент осуществляет финансовый директор компании.

Мероприятия риск-менеджмента ликвидности:

Риск-менеджмент ликвидности осуществляет финансовый директор предприятия.

Операционный риск-менеджмент реализуется в сегменте структурно-организационных, производственных, коммерческих, техногенных рисков и возможных потерь по вине персонала.

Риск-менеджмент организационной структуры включает в себя исключение дублирования ролей подразделений, заполнение функциональной пустоты, снижение финансовых затрат и повышение коэффициента эффективности организационной структуры, контроль соответствия целям и задачам компании. Риск-менеджмент организационной структуры осуществляется отделом, ответственным за построение системы управления рисками, совместно с руководителями соответствующих бизнес-процессов, координируется финансовым директором предприятия.

Для эффективного управления производственными процессами и исключения вероятности убытков необходимо учитывать агрегированный характер риска.

Производственный риск-менеджмент осуществляется подразделением, ответственным за построение СУР компании, совместно с руководителями соответствующих процессов, координируется директором по производству.

Риск-менеджмент коммерческих процессов осуществляется по нескольким направлениям:

Риск-менеджмент коммерческих процессов выполняется подразделением, ответственным за построение системы управления рисками, совместно с руководителями соответствующих процессов, координируется исполнительным директором компании.

Выбор наиболее эффективных методов управления техногенными рисками осуществляется с учетом стоимости их реализации и экономической результативности. Например, расширение технических мощностей, обучение работников позволят снизить предсказываемые материальные убытки и исключить травматизм персонала. Прогнозированием возможных техногенных аварий занимается подразделение, ответственное за построение СУР, совместно с руководителями соответствующих процессов, координируется техническим директором компании.

Риск-менеджмент персонала предусматривает управление мотивацией всех сотрудников организации, их обучение, создание эффективной системы поддержки принятия решений с целью снижения потерь, связанных с ошибочными действиями работников предприятия.

Риск-менеджмент персонала осуществляется подразделением, ответственным за построение СУР компании, совместно с руководителями соответствующих процессов, координируется руководителем по работе с персоналом.

Риск-менеджмент внешнеэкономической деятельности осуществляется Генеральным директором организации посредством диверсификации активов и оценки политических рисков.

Аналитическая оценка агрегированного риска с учетом корреляции всех возможных риск-факторов выполняется руководителем компании по финансам.

Контроль рисков заключается в информировании Генерального директора и соответствующих подразделений предприятия о состоянии Паспорта рисков и оценочных показателях возможных отклонений стоимости риск-объектов предприятия по сравнению с запланированными бюджетными данными.

В мониторинг эффективности работы СУР включаются следующие направления:

Алгоритм построения системы управления рисками

Менеджмент и все его компоненты неразрывно связаны со стратегией предприятия. Эта аксиома определяет принципы управленческой деятельности и основные узловые моменты. Специфика построения системы управления рисками в корпорации основана на корректировке локальной стратегии работы с неблагоприятными событиями в ходе процесса контроля. Для разработки эффективной СУР очень важен опыт практического применения финансово-экономической теории, налогового и гражданского права, внешних нормативных актов и стандартов.

Построение системы управления рисками, пример которой приведен ниже,основывается на опыте работы отечественных компаний с ориентиром на методику COSO. Создание данной модели СУР осуществляется по следующему алгоритму:

Принципы функционирования системы управления рисками, о которых нужно помнить всегда

Процессы построения, внедрения и развития СУР на предприятии напрямую зависят от принципов ее реализации. Данные правила должны строго соблюдаться всеми руководителями, ответственными за построение СУР и выполнение всех процедур системы управления рисками персоналом компании. При создании и внедрении следует соблюдать следующие принципы: