индекс imoex что это такое

Как инвестировать в Индекс МосБиржи (IMOEX)?

Более ста лет назад Чарльзу Доу пришла в голову гениальная идея — создать обобщающий индикатор, который отражал бы основную тенденцию движения ценных бумаг по итогу торговой сессии. Так появился индекс Dow Jones — старейший из американских фондовых индексов, который по сей день считается эталонным.

На российском рынке ценных бумаг фондовые индексы появились сравнительно недавно — в 1995 году, когда Московская биржа запустила долларовый индекс РТС. А через два года — в 1997-м — она представила индекс ММВБ, в который вошли 50 крупнейших российских компаний. После того, как ММВБ слилась с РТС, инструмент получил новое название — Индекс МосБиржи. Но суть осталась прежней: IMOEX по-прежнему является главным индикатором состояния российского фондового рынка.

Индекс МосБиржи — это взвешенный композитный показатель, включающий в себя 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских компаний. Это число может варьироваться, например, в 2019 году в IMOEX вошла 41 организация. Все эмитенты распределены по основным секторам экономики. Их перечень, а также вес в индексе пересматриваются раз в квартал. Организации, которые не показали необходимого роста, удаляются из IMOEX. При этом некоторые компании представлены в нём на постоянной основе.

Наибольший вес в составе Индекса МосБиржи имеют:

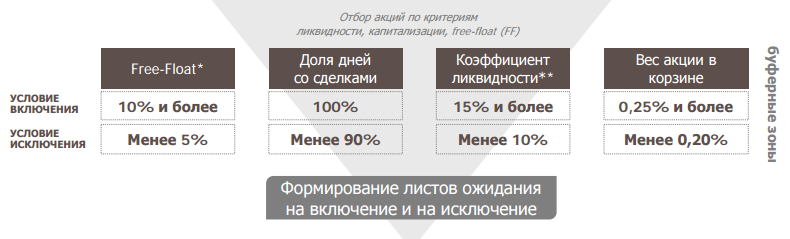

IMOEX рассчитывается в рублях на основании обыкновенных и привилегированных акций, которые находятся в свободном обращении (фри-флоат). Для вычислений используется цена закрытия. Расчёты производятся с 10:00 до 18:30 по московскому времени, их периодичность — один раз в секунду.

В 2017 году в методику расчёта IMOEX были внесены изменения, которые повысили интерес инвесторов к этому инструменту. Теперь:

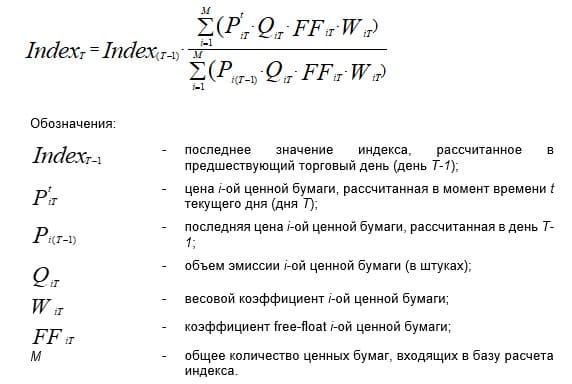

Математически IMOEX представляет собой отношение средневзвешенной капитализации рынка текущего торгового дня к предыдущему, умноженное на предыдущее значение. Проще говоря, график Индекса МосБиржи показывает накопленную динамику стоимости рынка, поскольку рост капитализации умножается на предыдущее значение IMOEX. В 1997 году он начал торговаться с условных 100 пунктов. На 4 июня 2020 года это значение составляет 2770.

Расчёт капитализации каждой организации в числителе и знаменателе индекса различается только в цене самих акций. Количество бумаг в обращении отображается за текущий период. Таким образом, индекс не зависит от колебаний этого параметра.

Формула расчёта стоимости IMOEX выглядит следующим образом.

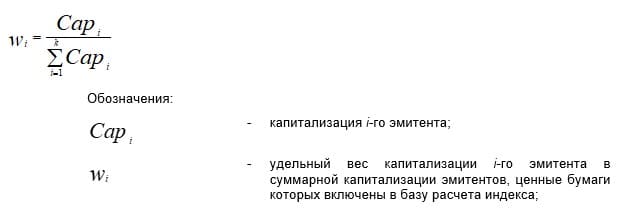

Веса эмитентов определяются по принципу:

Индекс Московской биржи интересен прежде всего тем участникам фондового рынка, которые хотят инвестировать в российскую экономику в рублях. Он предлагает широкие возможности сохранения и приумножения средств, причём как в стабильные времена, так и в период кризисов. При этом IMOEX — расчётная величина, которая сама по себе не является торговым активом. Однако существуют инструменты, которые позволяют монетизировать колебания индексной динамики, а также хеджировать риски инвестиционного портфеля.

Существует несколько основных способов:

Индексные ПИФы

Рекомендуются в первую очередь пассивным инвесторам. Ключевое преимущество этого способа состоит в том, что вся основная работа ложится на плечи профессиональных управляющих, в то время как инвестор выполняет минимум действий — просто покупает паи фонда. Правда, есть и минус — комиссия управляющей компании, которая может составлять до 5% от стоимости активов.

Основные критерии, на которые стоит обратить внимание при выборе индексного фонда, — то, насколько точно он следует индексу, а также издержки самой организации. Желательно, чтобы управляющая компания входила в российский топ-10 и имела крупную стоимость чистых активов. Всем этим параметрам отвечает УК «Открытие», которая предлагает инвестировать в Индекс МосБиржи на выгодных условиях. Минимальная сумма вложений составляет всего 1000 руб.

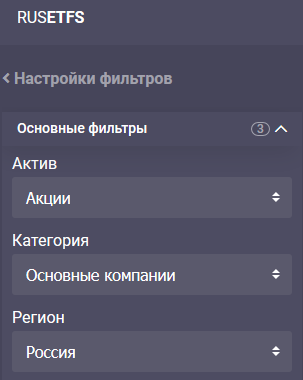

Индексный ETF

На сегодняшний день на Московской бирже представлены несколько вариантов ETF на российские индексы. Самый первый, запущенный в 2016 году, инвестирует в фондовый индекс РТС, который рассчитывается в долларах. Но нас интересуют те, которые ориентированы на Индекс Московской биржи. На сегодняшний день их два: FXRL от Finex и SBMX от «Сбербанка».

Оба фонда повторяют по пропорциям и составу Индекс МосБиржи полной доходности брутто. Это означает, что вся полученная прибыль уходит не на дивиденды, а реинвестируется внутри организации. Таким образом фонд увеличивает стоимость акций и освобождает инвесторов от дополнительных расходов на прибыль.

Купить любой ETF на Индекс МосБиржи можно через брокера. Минимальный порог инвестирования — от одного пая, стоимость которого составляет в среднем 1500 руб.

Фьючерс на Индекс Московской биржи

Это производный финансовый инструмент, в качестве базового актива которого выступает Индекс МосБиржи. По праву считается одним из самых популярных на срочном рынке. Фьючерс на IMOEX позволяет зарабатывать на ценовых колебаниях при относительно невысоких дневных оборотах. Минимальный шаг цены составляет 25 пунктов, стоимость шага — 25 руб. Сумма гарантийного обеспечения при этом равна 18 тыс. руб.

Особенность этого способа — для работы на ФОРТС нужно обладать соответствующими знаниями и опытом.

Главный недостаток любых индексных фондов — комиссии, которые забирают часть вашей прибыли. Поэтому многие инвесторы выбирают другой вариант — самостоятельно купить акции, которые входят в Индекс МосБиржи, в нужных пропорциях.

Основной минус этого способа — необходимо обладать большим капиталом. Для составления портфеля, который полностью повторяет состав и структуру IMOEX, потребуются миллионы рублей. При этом раз в квартал список компаний, входящих в индекс, пересматривается. А значит, проводить ребалансировку портфеля тоже придётся самостоятельно. Это занимает много времени и увеличивает издержки.

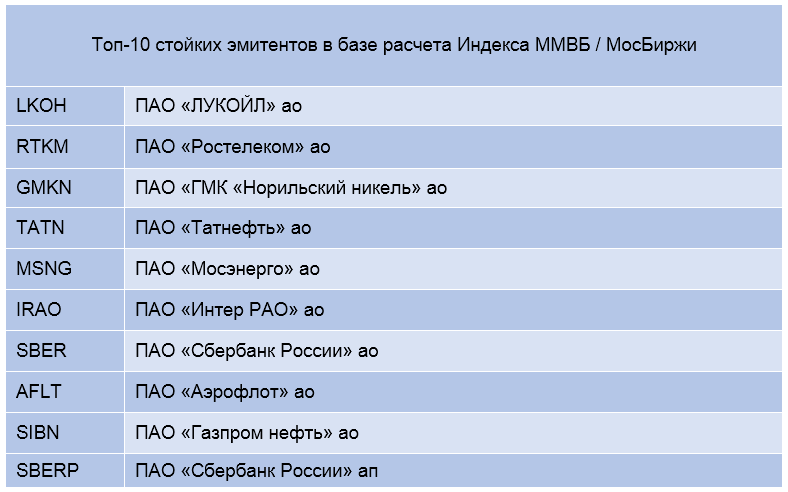

Хорошей альтернативой для инвесторов станет формирование более узкого портфеля акций, который повторяет Индекс ММВБ 10 (в него входят десять крупнейших по капитализации компаний). Условия инвестирования остаются теми же, но существенно уменьшается порог входа.

Как лучше инвестировать в Индекс МосБиржи — зависит от ваших целей. Проще и дешевле всего вложить средства в индексный фонд под руководством профессиональных управляющих. Об этом и других способах вам с удовольствием расскажут специалисты «Открытие Брокер» — обращайтесь!

Индекс МосБиржи и Индекс РТС

Расчетные цены инвестиционных паев биржевых ПИФов (iNAV)

<> <>

ОСНОВНЫЕ ПАРАМЕТРЫ

| Код индекса | IMOEX |

| Код Bloomberg | IMOEX |

| Код Reuters | . IMOEX |

| Код ISIN | RU000A0JP7K5 |

| Тип индекса | Ценовой, взвешенный по капитализации (free-float) |

| Количество акций в списке | Переменное |

| Время расчета (Московское время) | С 10:00 до 18:50 |

| Периодичность расчета Индекса | 1 раз в секунду |

| Начало расчета | 22 сентября 1997г. |

| Начальное значение | 100 |

| Ограничение на вес одного эмитента | 15% |

| Ограничение на вес пяти эмитентов | 55% |

| Сроки изменения списка индекса | Третья пятница марта, июня, сентября и декабря |

ВАЖНО: Наименования индексов «Индекс ММВБ», «Индекс МосБиржи», «Индекс РТС» являются зарегистрированными товарными знаками, правообладателем которых является ПАО Московская Биржа.

Любое использование указанных товарных знаков без письменного разрешение Биржи запрещено и может быть осуществлено на основании лицензионного соглашения с ПАО Московская Биржа. Подробнее на странице «Товарные знаки».

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Индекс Мосбиржи (IMOEX): полный обзор

Индекс Московской биржи (IMOEX) – ориентир российского финансового рынка. Хотите вложиться в российскую экономику в рублях? Самый простой способ — купите фонд, отслеживающий поведение индекса Мосбиржи. Способ немного сложнее — купите основные акции, входящие в этот индекс.

В США эталонами признаны индексы Dow Jones, S&P 500 и Nasdaq, в Европе – FTSE 100 и Euro Stoxx, в Азии – Nikkei и Shanghai. В России два основных эталона: индекс IMOEX, выраженный в рублях, и индекс РТС, номинированный в долларах. Состав индексов в данный момент одинаков, однако индекс РТС учитывает курс рубля к доллару.

Что такое imoex?

Структуру и деятельность Московской биржи можно проследить с XIX века. Ее основание произошло немного позднее, чем открытие биржи Нью-Йорка, однако у России были все шансы со временем оказаться в числе лидеров мировой биржевой торговли. Надежность Российской Империи не вызывала сомнений, однако в 1917 году биржевая история в России закончилась. До создания индексов дело не дошло, а вот у США в 1880-е появился индекс Доу Джонса, который успешно существует уже более 130 лет.

В 1992 г. возрожденная Московская межбанковская валютная биржа (ММВБ) начала работу в РФ, постепенно поглощая многочисленные мелкие структуры. Параллельно успешно развивалась и организация под названием российская торговая система (РТС). В сентябре 1995 года был запущен долларовый индекс РТС.

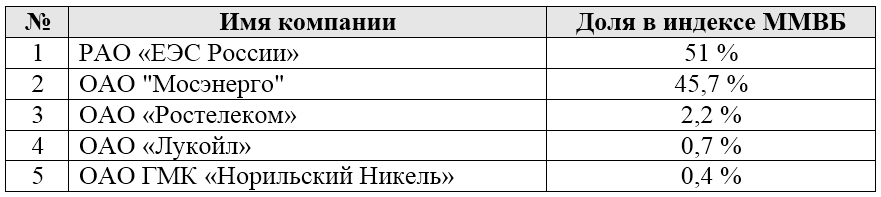

Второй основной индикатор биржевой активности и общей экономической ситуации страны – сводный фондовый индекс ММВБ — начал рассчитываться спустя 2 года (22 сентября 1997 г.) с начального значения в 100 пунктов. В нем учитывалась стоимость лишь пяти акций российских «голубых фишек»:

Непривычно не видеть тут ни Газпрома, ни Аэрофлота, ни даже Сбербанка. Да и доля Лукойла совсем крошечная — по сути индекс более чем на 95% составлен всего из двух компаний. Котировку индекса можно понимать как котировки входящих в индекс акций, умноженные на их весовую долю. Сумма такого ряда с учетом пересчетного коэффициента и даст значение индекса. С 7 октября 1997 г. началась торговля фьючерсными контрактами на сводный фондовый индекс.

Уже в 1998-99 гг. база расчета расширилась за счет включения в индекс ММВБ акций Иркутскэнерго, Сибнефти и Татнефти. Преимущество энергетических компаний сохранилось, а индекс рассчитывался по конкретным, юридически подтвержденным сделкам. Разумеется, с развитием рынка ситуация продолжила меняться и в индекс начало попадать все больше компаний — так, в ноябре 2002 года их было более десятка, причем многие входили в состав и в виде обыкновенных, и привилегированных акций:

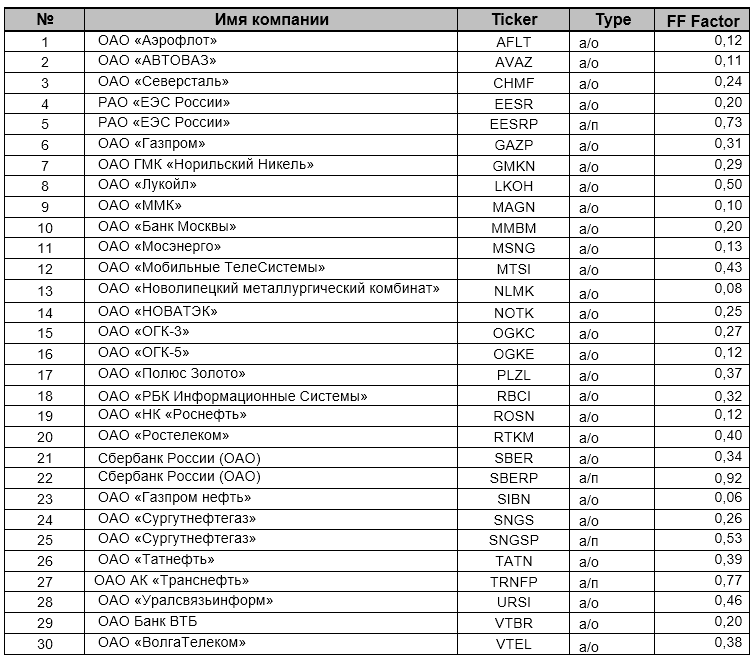

С того же времени название «Сводный фондовый индекс ММВБ» было изменено на «Индекс ММВБ», под которым индекс значился следующие пятнадцать лет. Инерция сильна и новое название – индекс Мосбиржи – пока еще используется не всеми. На конец 2007 года в индексе учитывается 30 акций:

В 2011 г. состоялось объединение биржи ММВБ с Российской торговой системой, в результате чего новый холдинг стал ключевым игроком на фондовом рынке всей Восточной Европы и СНГ. В 2012 году количество позиций в индексе сохраняется, но появляются новички, хорошо знакомые сегодня: Магнит, Мечел, Распадская, Уралкалий. К середине 2010-х число представленных в индексе акций возрастает до 50. Если брать всю историю индекса с 1997 года по 2018 год, то можно выделить около десяти устойчивых акций, которые были в индексе наибольшее число раз:

В 2017 г. был проведен ребрендинг индекса – он получил название «индекс МосБиржи, IMOEX». Названия всех индексов и производных финансовых продуктов зарегистрированы в качестве товарных знаков, перечень которых можно найти на официальном сайте биржи.

Методика расчета индекса Мосбиржи

Индекс Московской биржи, как и ранее, рассчитывается в рублевых ценах как средневзвешенная по капитализации стоимость обыкновенных и привилегированных акций. В расчете учитываются только акции, находящиеся в свободном обращении («free-float»). Используется цена закрытия, частота расчета в реальном времени — 1 сек. Эмитенты распределены по основным секторам экономики.

В 2017 г. в методику были внесены изменения, повышающие интерес инвесторов:

Новации в методике расчета индекса МосБиржи с 2017 г.

Структурная база индекса

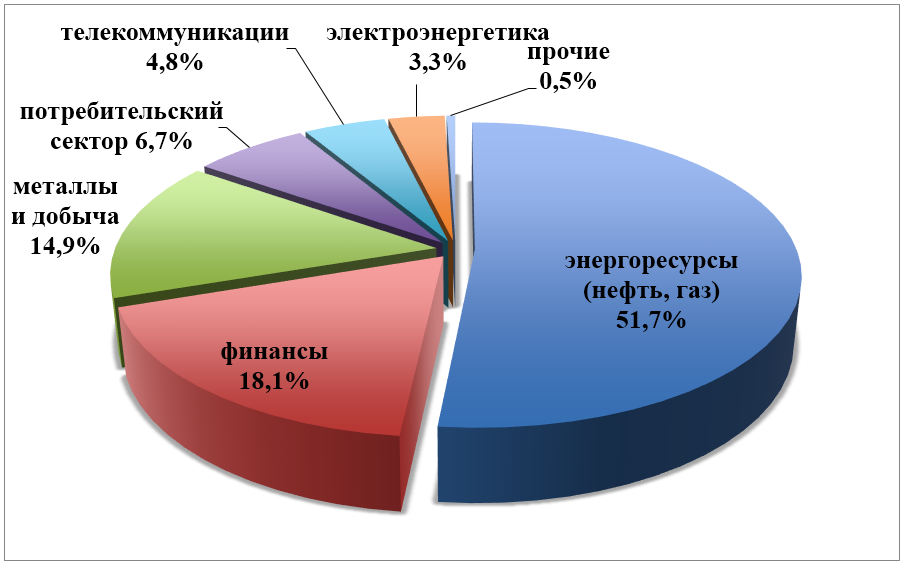

Наибольший вес в составе ключевого индекса занимают компании:

энергоресурсные (51,7%),

финансовые (18,1%),

металл добывающие и обрабатывающие (14,9%),

потребительского сектора (6,7%)

Отраслевая диверсификация индекса Московской биржи

Разумеется, для экономики и для инвестора индекса Мосбиржи желательна такая диверсификация, в которой доля энергоресурсов не занимала бы столь заметного веса в индексе. Однако картина с 2000 года по настоящее время не дает поводов для оптимизма — доля природных ресурсов в экономике РФ за это время не снизилась, а даже немного возросла:

Оранжевой линией я наложил котировки нефти. Зависимость более чем очевидная — экспорт и доходы бюджета растут при цене на нефть, тогда как диверсификация при снижении цены черного золота не спасает. За все время доля прочего экспорта ни разу не превысила нефтегазовые доходы, причем паритет был наиболее близок в начале 2000-х — видимо, из-за низкой цены нефти.

Как вложиться в индекс Мосбиржи?

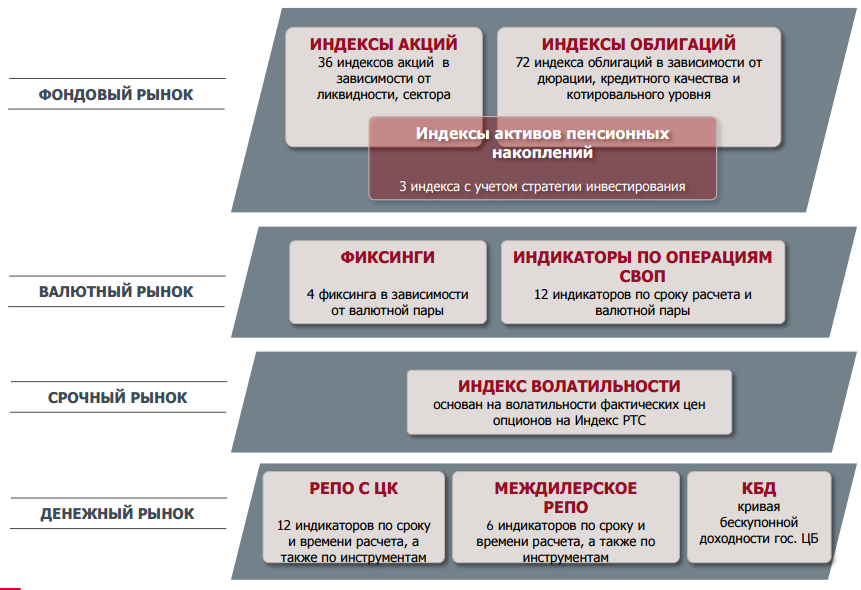

Московская биржа предлагает инвесторам 36 индексов акций и 72 индекса облигаций, а также 3 индекса активов пенсионных накоплений. Кроме них, есть и другие индикаторы:

Индексы Московской биржи

Однако мы хотим купить именно индекс акций Мосбиржи. Как это сделать? Ведь публикуемые котировки индекса это просто компьютерный расчет, виртуальный график.

✅ Индексные фонды

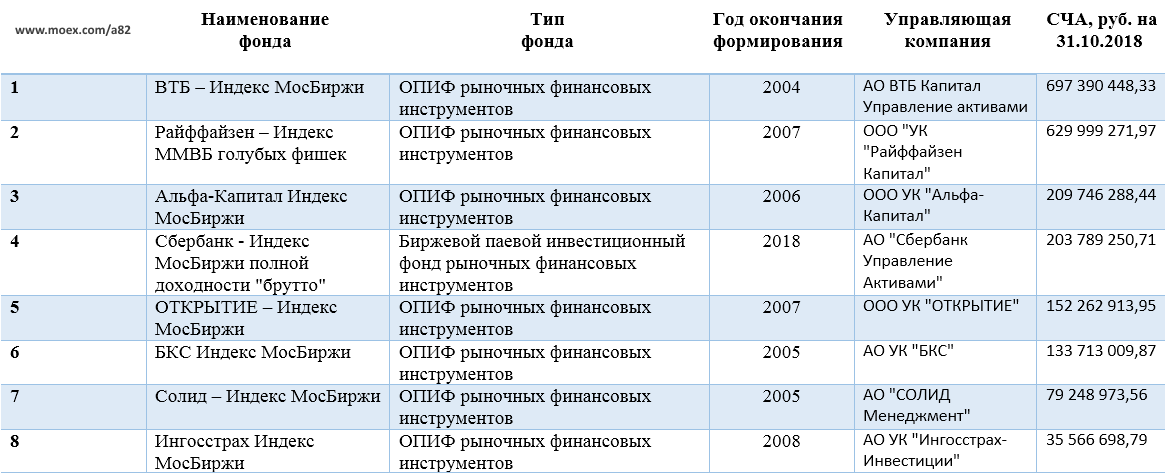

По первому способу мы можем вложиться в инвестиционные фонды, которые отслеживают состав индекса, взимая комиссию за управление:

Тут представлен ряд паевых фондов, например «ВТБ Капитал Управление активами» и фонд от Райффайзен, которые являются самыми крупными по СЧА (стоимости чистых активов), а фонд от ВТБ — еще и старейшим. Паевые фонды являются внебиржевым инструментом, поэтому покупаются не на бирже, а через управляющую компанию – в ее офисе или онлайн.

Однако с осени 2018 года на бирже также можно купить фонд от Сбербанка, который отслеживает индекс полной доходности Мосбиржи. Он относится к новому инструменту БПИФ, и их количество очевидно будет увеличиваться. О самом фонде я писал здесь.

На октябрь 2020 года есть 6 рыночных фондов на индекс Московской биржи:

В данный момент наилучшие результаты у фондов Сбербанка и ВТБ. Это обусловлено тем, что биржевые паевые фонды не платят налог на дивиденды, в отличие от ETF фондов. За исключением фонда RUSE все остальные реинвестируют дивидендный доход.

🔥 Фьючерсы

Вторым способом покупки индекса является покупка соответствующего фьючерса на срочной секции Московской биржи. Всего представлено несколько фьючерсных контрактов на индекс МосБиржи: например, на данный момент обращаются MIX-6.19, MIX-9.19, MIX-12.19 и MIX-3.20. Кроме того, есть мини-контраты MXI, которые стоят заметно дешевле.

Если вы не понимаете этих обозначений, то скорее всего это вам и не нужно, поскольку фьючерсы гораздо больше инструмент спекулянтов, чем инвесторов. Этому способствуют два фактора: конечный срок обращения фьючерса (в среднем около нескольких месяцев) и возможность купить контакт за часть цены, создав так называемое «плечо». В результате можно потерять все средства, что вам не грозит в первом варианте.

📈 Набор акций

Вводя сумму, можно увидеть покупаемую долю с учетом лотности акций и сравнить ее с индексом. Скажем, при покупке на 100 000 рублей доля Газпрома в вашем портфеле будет 32% вместо 15% в индексе, а многих акций не окажется вовсе. При 500 000 рублей соотношение по Газпрому уже лучше и равно 22%, однако в портфель не попадают акции Транснефти и Северстали. И даже с 1 млн. рублей относительные отклонения достаточно велики. Упрощенный вариант предполагает покупку 10 главных акций индекса с равной долей, т.е. по 10%.

Происходит это из-за того, что цена отдельных акций очень большая, особенно Транснефти: в последние месяцы она колеблется около 170 000 рублей. И поскольку ее доля в индексе довольно мала, это ведет к крупным тратам. В то же время через паевый фонд можно купить весь индекс за несколько тысяч рублей.

Доходность индекса Мосбиржи

Мы определились, как именно можно купить индекс Мосбиржи — но есть ли смысл это делать? И если да, то на какой срок? Используя инвестиционный инструмент, мы ожидаем от него доходности выше банковского депозита на нужном нам горизонте инвестиций. Как вел себя индекс? Посмотрим на его начальную стадию:

Почти сразу же после запуска индекс пошел на снижение, а Россия пошла к дефолту, который случился почти ровно через год после запуска индекса (в августе 1998). К этому времени индекс достигает своей минимальной исторической точки — менее 20 пунктов, что соответствует просадке 80%. Иначе говоря, инвестор, купивший индекс, через год потерял бы 80% капитала, не считая потерь от инфляции.

Итого, на первый взгляд российский индекс оказывался никудышным финансовым инструментом. Рубль по итогам дефолта рухнул к доллару на 300%, так что покупка долларов выглядела в разы эффективнее. Чем все и занимались, а про российские акции никто даже не думал. Что же случилось дальше?

А дальше случилось золотое десятилетие российского рынка, на которое несомненно очень сильно повлиял рост нефти. С минимума октября 1998 года в 18.5 пунктов через 9 лет к декабрю 2007 года индекс вырос до 1970 пунктов, т.е. в 106.5 раз! Это соответствует средней геометрической доходности в 68% годовых, что конкурирует с обещаниями МММ. Видя такие ошеломляющие результаты, все больше людей начинает включаться в фондовый рынок — зачем банковский депозит, если можно ежегодно получать десятки процентов прибыли?

Но у рынка свои законы — наступает кризис 2008 года и все стремительно идет вниз. Особенно российский и другие развивающиеся рынки, которые очень бурно росли в предыдущие годы. Индекс ММВБ падает почти до 500 пунктов, что соответствует просадке около 75% от максимума конца 2007. Затем следует ожидаемый после глубокого кризиса отскок вверх — но максимума декабря 2007 года рынок достигнет лишь в 2016 году. А значит, вложившийся в конце 2007 года неудачник, соблазненный ожиданием высокой прибыли, в следующие 8 лет с треском проиграл даже банковскому депозиту.

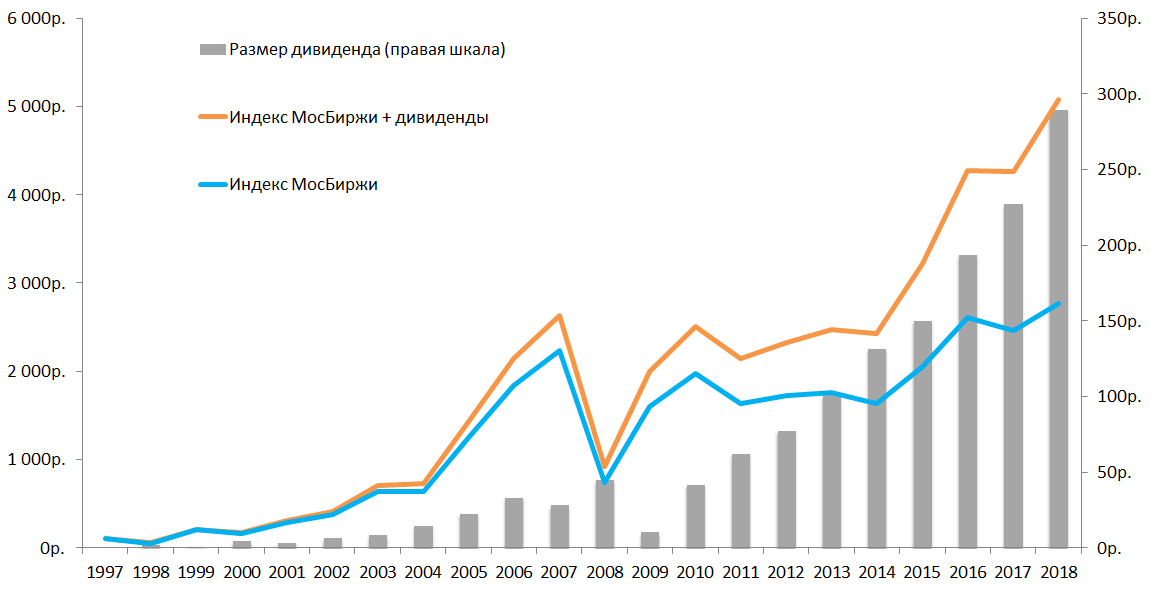

Тем не менее с 2015 года после затянувшейся стагнации российский рынок возобновил хороший рост, достигнув через 21 год отметки 2427 пунктов. Таким образом, он вырос в 24.27 раза или на 16.4% годовых, не считая выплаченных индексом дивидендов. Нетрудно посчитать и актуальную доходность на момент чтения статьи, разделив котировку индекса на 100 и возведя результат в степень (1/число лет существования индекса). Число в процентах получится, если от результата вычесть единицу.

Индекс полной доходности (с учетом дивидендов) рассчитывается биржей лишь с 2009 года, поэтому точную оценку с 1997 года сделать затруднительно. В первые годы дивиденды российских компаний были очень низки, поскольку инвесторы пытались получить доход на спекуляциях с акциями и показатель дивидендов был им неинтересен — однако постепенно дивидендный доход стал цениться больше и компании начали направлять больше прибыли на дивидендные выплаты. Компания Арсагера дает следующие результаты:

Вывод

Разница между полной доходностью индекса и инфляцией составляет около 5% годовых, что является средним долгосрочным результатом для мировых акций, которые находятся в диапазоне 4-7% годовых выше инфляции. Отсюда есть несколько следствий.

Во-первых, российский рынок на данном этапе оценен довольно справедливо. Во-вторых, на рынке возможны периоды в несколько лет, когда реальная доходность будет заметно отклоняться от ожидаемой — как это было в 1998-2007 годах с десятками процентов в год или в 2011-2014 при стагнации рынка. Однако со временем рынок усреднит результаты. Поэтому инвестируйте терпеливо и долгосрочно — это работает.

Актуальные котировки ценового индекса Мосбиржи

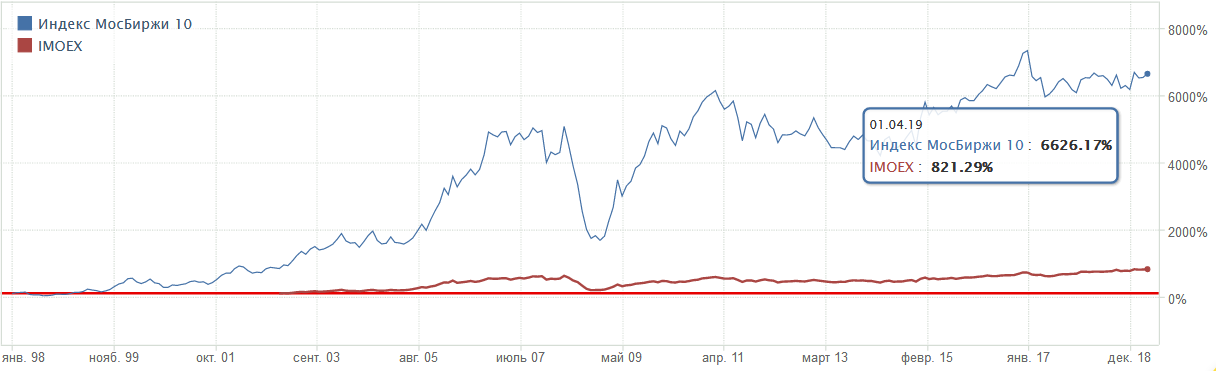

Индекс Мосбиржи 10

Помимо основного индекса Московской биржи, существует еще индекс Мосбиржи 10. Он составляется по упрощенному правилу: берется 10 компаний из основного индекса с максимальной капитализацией и доля каждой из них устанавливается в размере 10% до ежеквартальной ребалансировки. Его также можно найти на сайте биржи https://www.moex.com/ru/index/MOEX10 вместе с базой расчета.

С начала 1998 года данный индекс показал себя в несколько раз лучше, чем обычный, однако это преимущество было достигнуто на первой половине дистанции во время активного роста. С марта 2011 года по конец 2018 индекс Мосбиржи 10 показал совсем незначительный рост на уровне 8%. Дивиденды опущены.

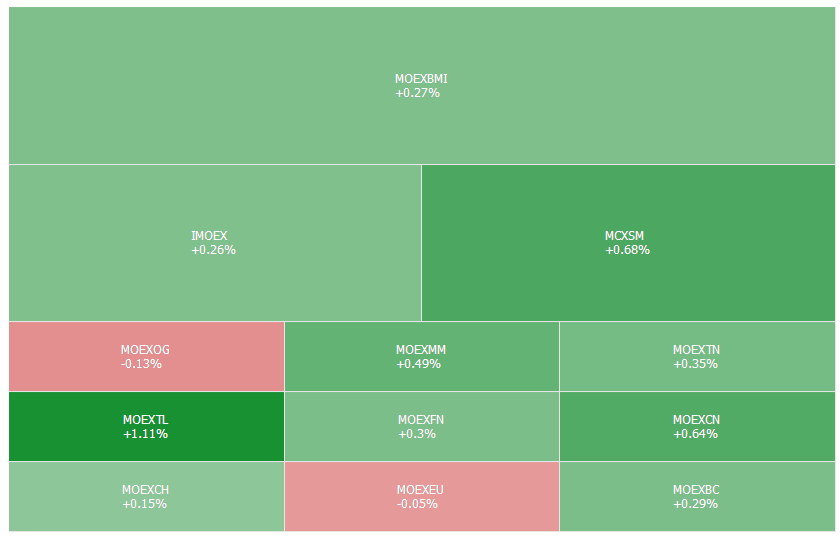

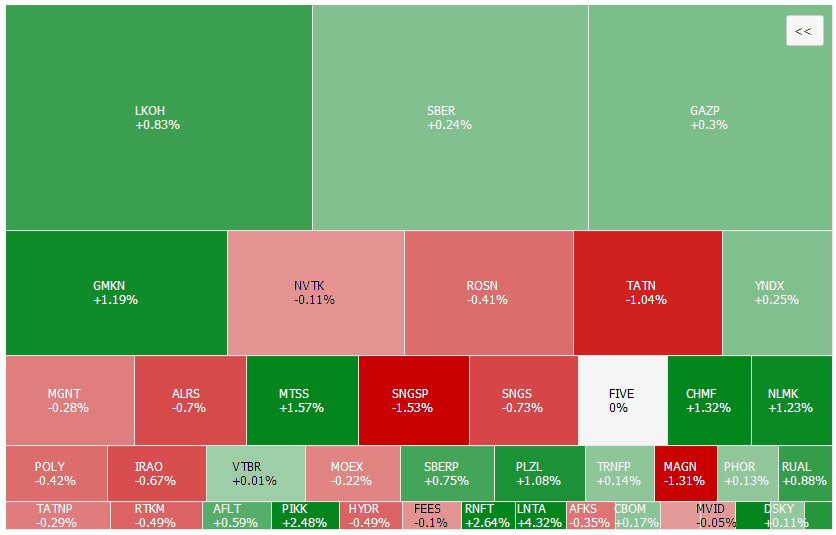

Тепловая карта индекса IMOEX

На странице https://www.moex.com/ru/factsheet/heatmap представлен оригинальный метод анализа IMOEX и других индексов – тепловая карта.

На ней видна динамика значений основных индексов акций, а нажав на соответствующее название, можно перейти к элементам индекса – компаниям. Таким образом, легко посмотреть доходность всех составляющих индекса. Размер каждой клетки соответствует весовой доле компании в индексе:

Спекулятивная составляющая индекса Мосбиржи

Среди основных драйверов любых фондовых индексов отмечают экономические показатели и политические события. Экономические показатели отражают успешность работы бизнеса и взгляды инвесторов на его будущее, а также коррелируют с ценой на сырье, если экономика сырьевая. Поэтому российский индекс часто растет с ростом цены на нефть. Кроме того, индекс МосБиржи весьма восприимчив к политическим новостям.

Например, в последние годы его скачки связаны с выборами Д. Трампа: рост в надежде на лояльность к РФ и падение из-за фактической антироссийской политики. Если США вводит новые санкции, индекс падает — впрочем, в последнее время это происходит так часто, что рынок принимает многие ограничения как рядовую новость. Когда договариваются министры иностранных дел РФ, США и европейских стран или улучшаются отношения с Турцией, индекс стремится вверх.

Пример зависимости индекса МосБиржи от политических факторов

Как эту волатильность может использовать инвестор? Довольно просто: закупаясь индексом на просадках, увеличивая потенциал для будущей доходности. Даже у американского индекса просадка на 10% раз в год считается нормальной, а у развивающихся рынков, к которым относится и российский, она заметно выше. И если работая с отдельной акцией есть какой-то риск банкротства эмитента, то в случае индекса вероятность банкротства сразу всех составляющих индекс компаний равна нулю. Но есть одно «но»: инвестор должен иметь запас времени, чтобы дать рынку восстановиться.

Диверсификация также уменьшает риски длительного застоя, хотя с другой стороны препятствует взлету доходности. Ситуация 1998-2007 годов скорее уникальна (очень дешевые активы после глобального кризиса, за которым последовал мощный рост нефти), однако выраженный в долларах индекс РТС до сих пор заметно обходит по доходности американский рынок. Осторожные инвестиции в индекс Московской биржи могут быть частью инвестиционного портфеля инвестора, который к тому же вправе рассчитывать на налоговые льготы.