что надо знать о вкладах

Вклады

Как выбрать, где открывать и куда бежать, если банк обанкротится

Прежде чем открыть вклад в банке, нужно разобраться, какой лучше выбрать, сколько на нем можно заработать, облагается ли доход налогами и от чего зависит ставка. Еще надо учитывать форс-мажоры, например отзыв лицензии у банка. А еще можно потребовать у государства компенсацию по вкладу, обесценившемуся в девяностые годы.

Какие есть виды вкладов

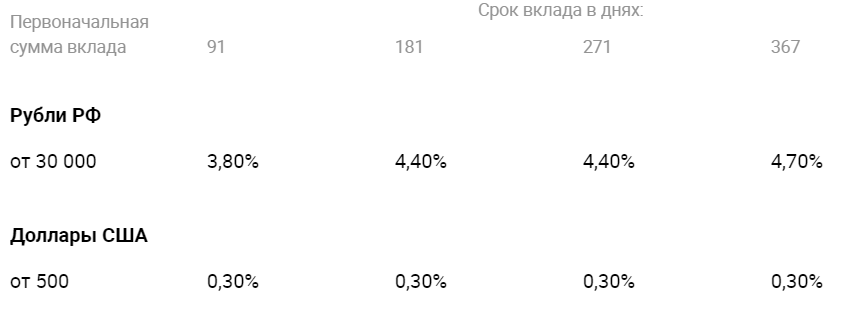

Наиболее популярны рублевые, долларовые, евровые, а в некоторых банках и фунтовые депозиты. Если не хочется выбирать одну валюту, можно сразу открыть мультивалютный. Но процентная ставка по вложениям в рублях будет выше, чем по валютным.

Еще депозиты делят на пополняемые и непополняемые. Первый вариант удобнее, но процентная ставка по нему обычно ниже. Главное — чтобы вложения были застрахованы Агентством по страхованию вкладов. Лучше не держать в одном банке больше 1 400 000 Р — это максимальная сумма страховки.

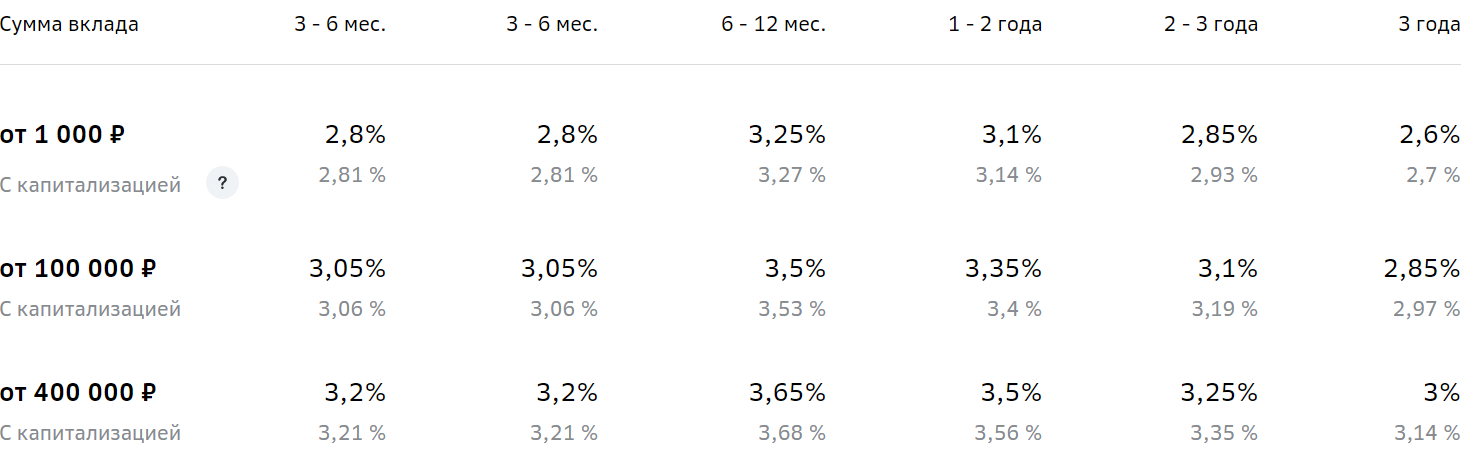

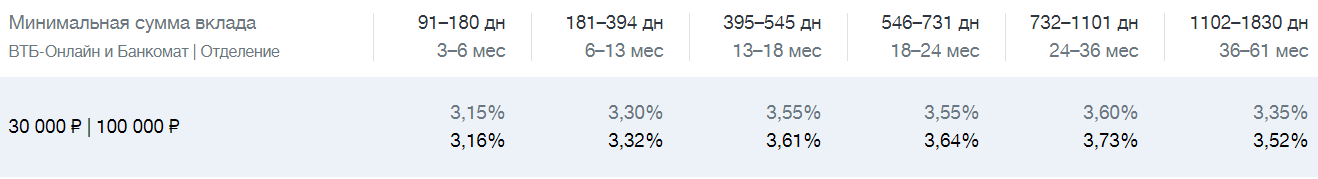

Как рассчитать проценты

Хороший способ — онлайн-калькуляторы банковских сервисов, но это не всегда удобно. Приблизительную доходность можно посчитать на сайте самого банка. А можно разобраться в формулах и наверняка решить, какой вклад для вас самый выгодный.

Облагаются ли вклады налогами

Если вы вкладчик, вам не нужно самому отчитываться перед налоговой о доходе и платить с него налог. Банк и есть ваш налоговый агент. Если вдруг возникнет налогооблагаемый доход, банк сам все удержит.

По закону рублевым вкладчикам нужно уплатить НДФЛ, если процентная ставка превышает ключевую ставку ЦБ на 5 процентных пунктов. По валютным платить НДФЛ нужно, если процентная ставка выше 9% годовых — таких ставок в России сейчас нет.

Почему банк снижает процент по вкладу

Если коротко, то ставки по банковским вкладам и накопительным счетам напрямую зависят от ключевой ставки ЦБ — процента, под который банки занимают деньги у Центробанка. Если ставка ЦБ снижается, банки снижают ставки.

Банк берет деньги вкладчиков и выдает их в виде кредитов, а потом делится прибылью с вкладчиками. Зарабатывает банк на том, что берет деньги под низкий процент, а выдает в качестве кредитов под более высокий.

Как вернуть деньги из лопнувшего банка

Чтобы получить страховку, нужно получить выписку из реестра вкладчиков и подать заявление. Когда банк-агент примет заявление, он выдаст вам выписку из реестра вкладчиков, после чего у него будет три дня на выплаты.

Как не делить вложения при разводе

Если деньги вложили до оформления брака, то они не будут считаться совместно нажитым имуществом. А значит, и делить их при разводе не надо. Если вклад открыт до брака — это личные деньги того, кто его открыл. Даже если вклад потом продлевали.

Претендовать на часть денег супруг сможет лишь в том случае, если вы составили с ним брачный договор, в котором согласились признать эти средства общими. По этому вопросу есть обширная судебная практика. В остальных случаях супруг ничего не сможет доказать.

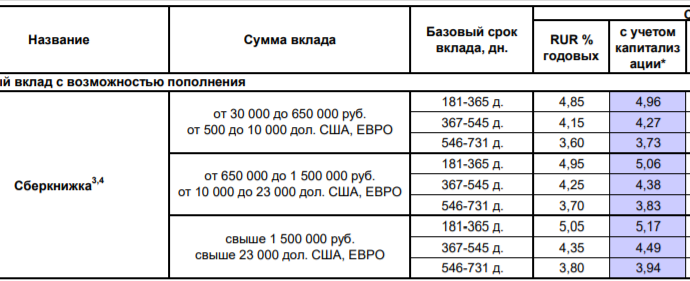

Как получить компенсацию по советскому вкладу

Компенсируют вклады, открытые на территории нынешней России. Для компенсации желательно иметь сберегательную книжку. Если сберкнижки нет, можно попросить сотрудников Сбербанка разыскать вклады.

Что надо знать о вкладах

| Банковский вклад — это простой способ сохранить и приумножить свои деньги. Вы передаете некоторую сумму в банк на условиях договора, а банк выплачивает вам проценты за то время, пока вклад хранится у него. Прежде чем открыть вклад, определитесь с целями вклада и подберите комфортные условия. Ответьте себе на несколько вопросов. — Для кого я открываю вклад? Чаще всего вклад можно открыть только на свое имя. Но в некоторых банках есть довольно редкий продукт — вклад на другого человека. То есть деньги в банк приносите вы, и договор будет заключен именно с вами. Но вы теряете права на это вложение, как только человек, в пользу которого вы открыли вклад, предъявит требование к банку в отношении этого вклада. Начиная с этого момента распоряжаться деньгами (пополнять, снимать, получать проценты) будет именно он. Такие вклады часто создают родители для своих детей, указав случаи, когда те смогут начать пользоваться накопленными деньгами: совершеннолетие, свадьба, начало учебы. — Когда я хочу получить деньги обратно? Если вы точно знаете, что деньги вам понадобятся через какое-то определенное время, вы можете сделать срочный вклад — положить деньги на фиксированный период. А можно разместить деньги на неопределенный срок — оформить вклад до востребования. Условия возврата вклада всегда прописываются в договоре, поэтому внимательно читайте его перед тем, как подписать. — Буду ли я что-то делать со своим вкладом? Определитесь с целями своего вклада. Условия банковского договора определяют, что вы можете делать с деньгами: частично снимать без потери процентов, пополнять, получать проценты на банковскую карту. Если вы просто хотите отложить какую-то сумму к определенной дате, можно действовать по принципу «положил и забыл». В таком случае лучше выбрать вклад с капитализацией, когда проценты, которые банк начисляет по условиям договора, идут на увеличение суммы вклада. Можно копить постепенно, откладывая свободную сумму каждый месяц, — тогда лучше выбрать пополняемый вклад. Вклад до востребования. Нет специальных условий возврата. Деньги хранятся, пока вы не закроете вклад. Низкая процентная ставка. Срочный вклад. Денежные средства размещаются на определенный период. Досрочное снятие, как правило, ведет к потере процента, иногда вклад нельзя пополнять. Процентная ставка выше и зависит от срока и суммы вклада. — В каком виде хранить? Вклады открывают не только в рублях, но и в иностранной валюте. Можно хранить деньги и на обезличенных счетах драгоценных металлов. Валютный. Вклад можно открыть в любой валюте, которую предлагает банк. Проценты на такой вклад будут начисляться в той же валюте. Как открыть вклад Если вы уже решили, какой вклад и в каком банке хотите открыть, вам остается заключить договор банковского вклада. Это документ, в котором определены: — вид (название) вклада; — его начальная сумма; — порядок начисления процентов (простые или капитализация); — срок возврата вклада, порядок возврата, в том числе досрочного (некоторые банки требуют предупреждать о закрытии вклада и заказе денег за несколько дней); — другие условия, в том числе о возможности снятия денежных средств со счета по вкладу или его пополнения. Договор заключают письменно. Есть три варианта, как это сделать: 1. подписать с банком договор банковского вклада; 2. подписать заявление о согласии с офертой (это правила и условия размещения вкладов в банк); 3. получить сберегательную книжку, сертификат или другой документ, который отвечает требованиям законодательства и банковской практики. Что такое сберегательная книжка Это документ, удостоверяющий ваше право распоряжаться вкладом. При ее предъявлении работник банка должен сделать в ней отметку об остатке денег на вашем счете на текущий момент. Можно ли открыть вклад, не приходя в банк Да, если вы клиент банка, то вы можете открыть вклад через интернет-банк или мобильное приложение. Обычно проценты по такому вкладу чуть выше, чем у вкладов, которые вы открываете через кассу. Что такое сберегательный сертификат Это ценная бумага, удостоверяющая сумму вклада и ваши права на получение суммы срочного вклада и процентов по истечении установленного срока. Это документ, в котором зафиксировано, что вы внесли деньги на срочный банковский вклад. Сберегательный сертификат может быть именным или на предъявителя. В отличие от сберегательного сертификата на предъявителя, именной сертификат застрахован в системе обязательного страхования вкладов. Страхование вкладов Предлагать клиентам открыть вклад могут только банки, участвующие в государственной системе страхования вкладов, которой управляет государственная корпорация «Агентство по страхованию вкладов» (АСВ). Вклады в таких банках застрахованы. Банкам, не участвующим в системе обязательного страхования, привлекать вклады граждан запрещено. Обращаем внимание, что вкладчики, которые хотят быть уверенными в сохранности размещенных ими средств на депозитных счетах, должны внимательно относиться к процессу оформления вклада. Важно не только правильно выбрать банк и программу, но и изучить все документы, которые вы подписываете, и убедиться в прозрачности предложенных вам условий. Консультацию и практическую помощь по вопросам защиты прав потребителей, в том числе в сфере оказания финансовых услуг можно получить: Работает Единый консультационный центр, который функционирует в круглосуточном режиме, по телефону 8 800 555 49 43 (звонок бесплатный), без выходных дней на русском и английском языках. Используя Государственный информационный ресурс для потребителей https://zpp.rospotrebnadzor.ru. Каждый потребитель может ознакомиться с многочисленными памятками, обучающими видеороликами, образцами претензионных и исковых заявлений, с перечнем забракованных товаров. На ресурсе размещена вся информация о судебной практике Роспотребнадзора в сфере защиты прав потребителей. |

|  |

|  |